Il primo Report di impatto di Banca Etica misura la capacità di creare occupazione, proteggere l’ambiente e tutelare i diritti delle persone, rendicontando le conseguenze socio-ambientali dell’intera attività bancaria. E mostrando che la finanza etica può fare la differenza nel post-epidemia.

Cosa serve per uscire dalla crisi economica che stiamo vivendo? Avere coraggio e cambiare. La finanza etica può fornire diverse risposte in tal senso, indirizzando la ripresa economica verso realtà sostenibili, eque e dall’alto valore sociale. In una fase difficile e fluttuante come quella attuale, gli investimenti sostenibili e responsabili acquistano ulteriore rilevanza poiché si dimostrano più resilienti attraverso le crisi. Se il mondo finanziario abbandonasse le logiche puramente speculative, delle quali beneficia economicamente solo l’elite più ricca della popolazione mondiale, osserveremmo una netta riduzione dei danni prodotti dall’attuale sistema produttivo e al tempo stesso una promozione dell’occupazione di qualità, un maggiore rispetto dell’ambiente, della salute e dei diritti delle persone.

A questo proposito, lo scorso 16 maggio in occasione dell’Assemblea annuale (si veda l’articolo di Alessandro Messina su questo sito), Banca Etica ha presentato il suo primo Report di impatto: un primo esempio nel panorama bancario italiano di rendicontazione a 360 gradi degli effetti degli impieghi della banca: crediti, investimenti e partecipazioni (gli autori ne parleranno insieme a Greenpeace e alla redazione di Scomodo giovedì 25 giugno alle 18.00, in diretta facebook qui). Il lavoro presentato da Banca Etica è particolarmente innovativo tanto nel metodo quanto nel merito. Si tratta prima di tutto di un notevole esercizio di trasparenza. Nel report è possibile trovare una declinazione in termini di impatto socio-ambientale dell’intera attività della banca: dei crediti erogati a persone e imprese, ma anche degli investimenti finanziari e delle partecipazioni.

In questa maniera Banca Etica rende ancora più concreti obiettivi che da sempre caratterizzano la finanza etica. Il Manifesto della finanza etica del 1998 dice al punto 4: “La finanza eticamente orientata: (…) è trasparente: (…) I depositanti hanno il diritto di conoscere i processi di funzionamento dell’istituzione finanziaria e le sue decisioni di impiego e di investimento. Sarà cura dell’intermediario eticamente orientato mettere a disposizione gli opportuni canali informativi per garantire la trasparenza sulla sua attività.”

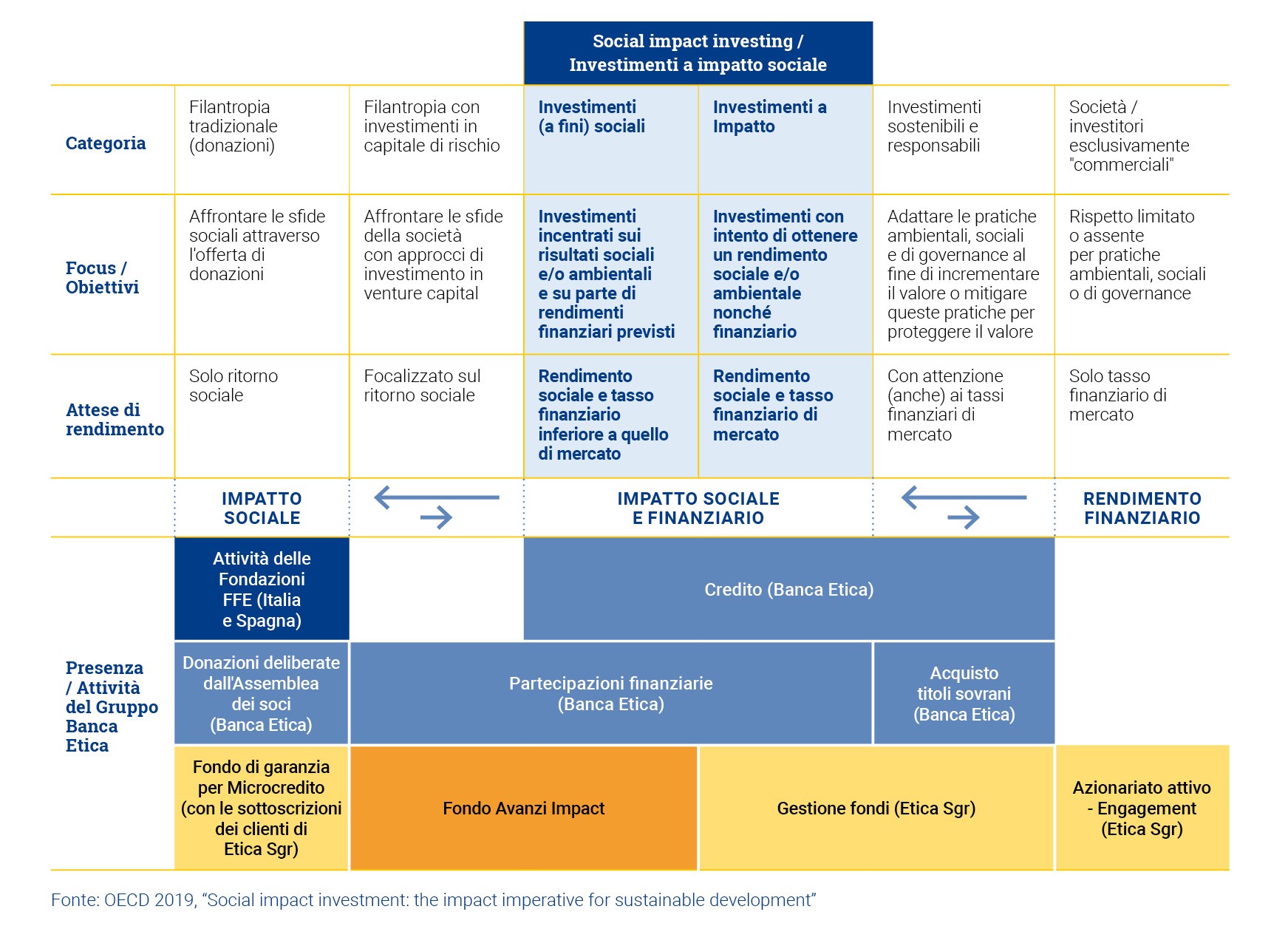

Quando nasceva Banca Etica, oltre 20 anni fa, non esisteva la finanza a impatto, ma Banca Etica già la esercitava ante litteram. L’impact investing, che nel 2019 ha raggiunto assets per un valore di 502 miliardi[1], è diventato un mantra di ogni ente finanziario, troppo spesso come esercizio promozionale, magari con la creazione di qualche prodotto specifico per legare il proprio nome a comportamenti virtuosi. Basti pensare al fatto che le banche, i fondi pensionistici e le assicurazioni riunitesi all’incontro annuale, tenutosi a Davos, del World Economic Forum per parlare dei cambiamenti climatici, abbiano sostenuto, dall’Accordo di Parigi al 2018, l’industria dei combustibili fossili per 1.400 miliardi[2].

Termini come “responsabile” o “sostenibile” sono ampiamente abusati. Che sia in atto un colossale movimento di greenwashing è dimostrato dallo sforzo che sta facendo la Commissione Europea per giungere a una “tassonomia” della finanza sostenibile, ovvero a standard condivisi secondo i quali sia possibile usare certi termini evitando la retorica ingannevole. È facile immaginare come gli standard in fase di definizione da parte delle istituzioni comunitarie, frutto delle pressioni dell’intero sistema finanziario, siano ancora inadeguate a dare risposte incisive alle crisi sociali e ambientali dei nostri tempi. E soprattutto guarda alla sostenibilità esclusivamente dal punto di vista ambientale, mostrando come nella visione mainstream la finanza sostenibile non sia ancora quella che si preoccupa delle conseguenze sociali delle proprie azioni.

In tale contesto Banca Etica continua a rappresentare un’avanguardia nel panorama nazionale e internazionale, e con questo report lo dimostra a suon di numeri, ma anche esplicitando il proprio posizionamento nell’ambito dei più recenti quadri interpretativi teorici, ad esempio quello proposto dall’OCSE nell’ultimo rapporto sul Social Impact Investment.

Posizionamento del gruppo Banca Etica nel Social Impact Investing dell’OCSE

Il credito di Banca Etica è ad impatto positivo perché contribuisce alla generazione di un cambiamento verso una società più giusta, inclusiva e che rispetti le persone e gli ecosistemi, costruendo nuovi modelli di sviluppo che leghino in modo armonico la sostenibilità economica sociale e ambientale. In generale: il credito che produce un cambiamento positivo è credito ad impatto. A fine 2019 Banca Etica aveva concesso credito per 967 milioni (che al lordo delle rivalutazioni conducono ai 1.004,2 milioni di utilizzato presentati nei dati di stock) e ha impiegato altrettanto (1.033 milioni) in titoli e altri investimenti finanziari.

L’impatto dei crediti a organizzazioni e imprese

La totalità dei prestiti a organizzazioni e imprese può essere considerata ad impatto. Tutti i clienti finanziati superano infatti il vaglio di una Valutazione Socio Ambientale, presentando un profilo di responsabilità sociale d’impresa. Per questa parte di finanziamenti viene prodotto anche un dettaglio di impatto specifico basato sulle specifiche attività svolte. La possibilità di produrre un’informazione così specifica rispetto all’impatto generato dai prestiti alle organizzazioni e imprese è garantita dal sistema di Valutazione Socio Ambientale, “fiore all’occhiello” del sistema di concessione creditizia di Banca Etica che si basa su una doppia istruttoria: la classica istruttoria di merito creditizio, e la Valutazione socio-ambientale con la quale si verifica il profilo di responsabilità sociale d’impresa dei clienti e l’esistenza di un impatto positivo.

Microfinanza

ll microcredito e la microfinanza sono tra i capisaldi di Banca Etica, perché sono efficaci strumenti di sviluppo imprenditoriale, sociale e di lotta alla povertà. Banca Etica destina quasi 5 milioni in attività di microfinanza in Italia, per lo più erogando direttamente credito, il quale per metà è destinato a clienti del Mezzogiorno. Inoltre, il 37% di questi clienti è rappresentato da donne e per il 6% da cittadini di paesi del Sud del mondo. Per quanto riguarda invece il sostegno a istituzioni di microfinanza che operano nei vari “Sud del mondo”, nel 2019 l’impegno in partecipazioni e in finanziamenti supera i 15 milioni di euro, confermando che si tratta di una caratteristica costante di Banca Etica sin dalla sua fondazione.

Imprese femminili

Banca Etica promuove la parità di genere e l’empowerment femminile attraverso l’erogazione di credito a sostegno dell’imprenditoria femminile e per favorire l’inclusione finanziaria femminile: questo non è solo un impegno, ma un fatto concreto dimostrato dai dati. Banca Etica ha finanziato 328 imprese femminili nel 2019, che rappresentano il 28% delle organizzazioni e imprese finanziate nell’anno. Considerando che a livello nazionale tali imprese rappresentano il 22% del totale (dato Unioncamere, anno 2018), emerge una particolare propensione verso tali realtà.

L’impatto dei crediti a persone e famiglie

Il 70% dei prestiti alle famiglie sono considerati ad impatto. In questi casi il criterio adottato dipende dal profilo socio-economico del cliente o dalla finalità del finanziamento. Sono considerati quindi ad impatto positivo i prestiti verso donne, giovani, disoccupati, immigrati da Paesi del Sud del mondo, persone con basso titolo di studio. Inoltre sono ad impatto tutti i mutui specificamente disegnati per generare un impatto positivo: prima casa e case popolari, efficienza energetica, produzione di energia da fonti rinnovabili, sostegno per spese sanitarie; adozioni; veicoli elettrici, ibridi o alimentati a gpl e metano.

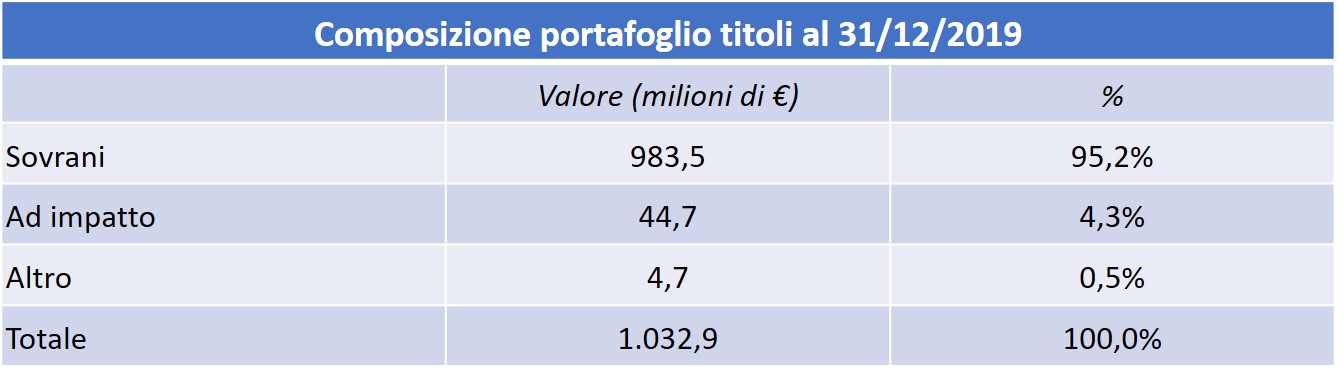

L’impatto degli investimenti finanziari: il portafoglio titoli

Banca Etica investe gran parte della propria liquidità in titoli emessi da stati (“titoli sovrani”) e una quota residua (circa il 5% del portafoglio titoli) in altre forme di investimento:

La selezione dei titoli di imprese e Stati viene effettuata adottando criteri di esclusione a garanzia dell’eticità dell’investimento e selezionando pratiche virtuose dal punto di vista ESG:

- Titoli sovrani: sono escluse dai portafogli i titoli emessi da Stati che prevedono la pena di morte o non garantiscono le libertà civili, di stampa e i diritti politici;

- Imprese: sono esclusi gli investimenti in armi, tabacco, gioco d’azzardo, energia nucleare, pesticidi, ingegneria genetica. Inoltre si escludono le società coinvolte in episodi negativi nell’ambito della corruzione, rispetto dell’ambiente, rispetto dei diritti dei lavoratori. Inoltre Banca Etica non investe nei settori finanziario, petrolifero ed estrattivo.

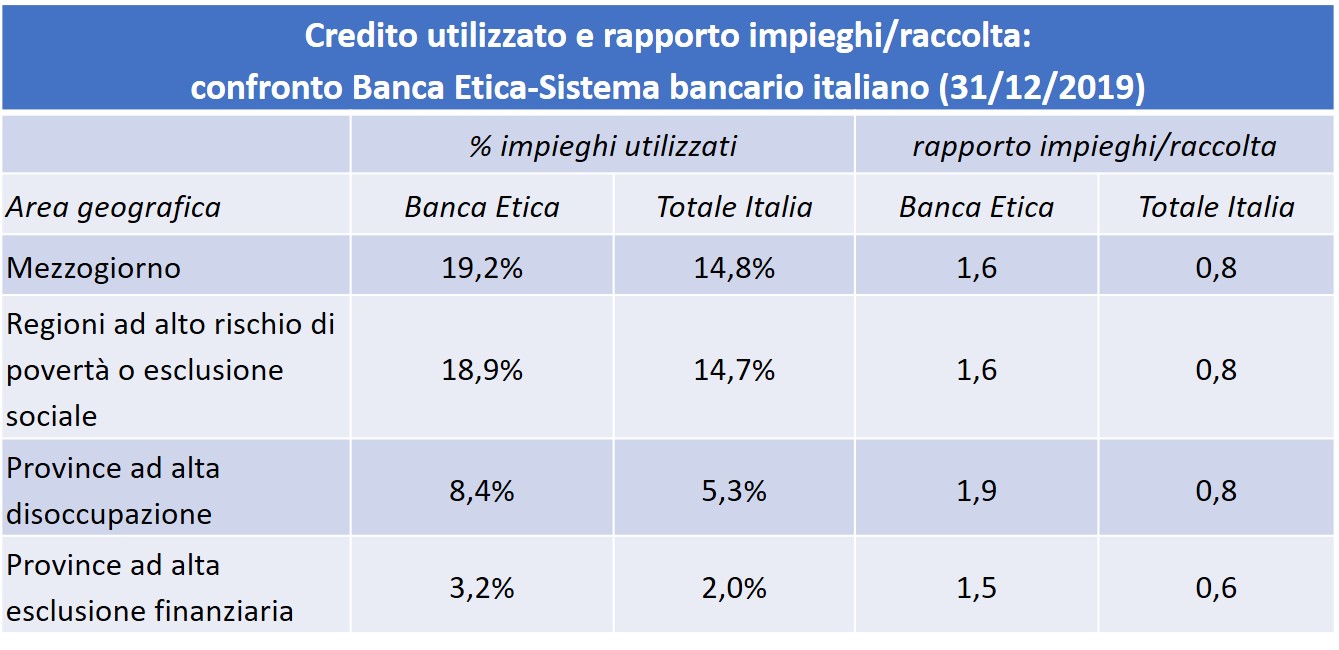

Gli impieghi nei territori

Il sistema bancario italiano viene spesso accusato di raccogliere le risorse al Sud per investire al Nord. In effetti, a livello nazionale, il Mezzogiorno contribuisce con il 19,9% dei depositi ma utilizza solo il 14,8% dei prestiti. Banca Etica inverte tale flusso attraverso un percorso di redistribuzione della ricchezza che vede nel Mezzogiorno il 7,1% della raccolta e il 18,9% degli impieghi. Espresso in maniera più sintetica: il rapporto Impieghi/Raccolta nel Mezzogiorno è pari a 0,8 per il sistema bancario italiano e pari ad 1,6 per Banca Etica. Le differenze con la media del sistema bancario nazionale si fanno ancora più spiccate quanto più si analizzano aree geografiche vulnerabili. Ad esempio:

- Il 18,9% degli impieghi è andato a clienti residenti in quelle 6 Regioni con oltre un terzo della popolazione a rischio povertà o esclusione sociale, a fronte del 14,7% del sistema bancario nel suo complesso;

- l’8,4% è andato a clienti residenti nelle province con un tasso di disoccupazione superiore al 20%, contro solo il 5,3% del totale Italia. In queste province Banca Etica eroga crediti per un volume doppio rispetto a quanto raccoglie in forma di depositi.

- Nelle province a maggior esclusione finanziaria, Banca Etica impiega il 3,2% del proprio credito a fronte del 2% del totale, 1,5 volte quello che raccoglie. In questo senso opera una “redistribuzione” delle risorse finanziarie.

L’analisi di impatto nei processi decisionali

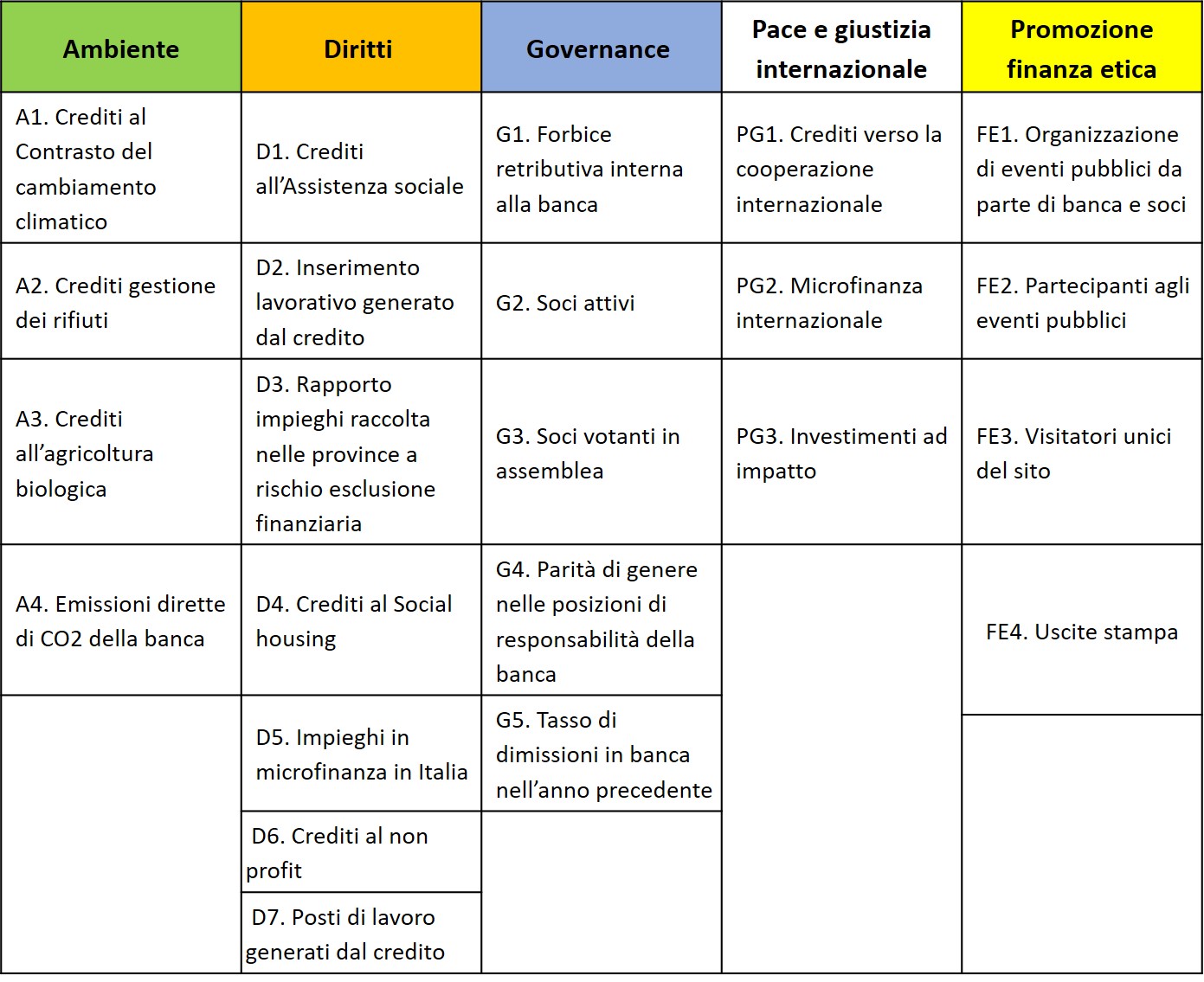

La costruzione di un modello di finanza ad impatto non può limitarsi a una rendicontazione degli effetti previsti dalle proprie azioni e strategie annualmente. Per questo motivo Banca Etica si è dotata di uno strumento di monitoraggio continuo delle proprie attività in termini di impatto socio-ambientale a disposizione del Consiglio di Amministrazione. Si tratta dell’Impact Appetite Framework (IAF). Esso intende garantire che i principali obiettivi in termini di impatto sociale e ambientale che la Banca si pone vengano raggiunti attivando processi correttivi qualora ci si discosti dai percorsi prefissati. Lo IAF si affianca al Risk Appetite Framework (RAF), il documento previsto dalla normativa bancaria di determinazione e monitoraggio della propensione al rischio. Anche lo IAF è prodotto con cadenza trimestrale e dal RAF ha mutuato il sistema concettuale di monitoraggio basato sulle soglie di:

- Appetite: l’obiettivo che il Consiglio di Amministrazione intende raggiungere su ciascun indicatore socio-ambientale.

- Early Warning: soglia che segnala l’eventuale peggioramento dei risultati su ciascun indicatore a livelli per cui si rende necessaria un’azione correttiva.

- Tolerance: il livello minimo del dato al di sotto del quale esiste un serio pericolo di non raggiungimento degli obiettivi statutari e/o di mission della banca e quindi un rischio reputazionale.

In questo modo sono stati selezionati 23 indicatori afferenti a 5 aree:

Conclusioni

L’esercizio di rendicontazione di impatto di Banca Etica mostra come sia possibile porre obiettivi di carattere socio-ambientale attraverso l’intera attività di un’istituzione finanziaria. Il proposito di dare attenzione alle conseguenze non economiche delle azioni economiche viene sancito nei principi e i documenti della banca; diventa una prassi che coinvolge lavoratori, soci e clienti; determina criteri di esclusione delle realtà finanziabili; viene rendicontato in un esercizio di massima trasparenza; e infine diventa strumento decisionale per il Consiglio di Amministrazione.

* Andrea Abbate, Tommaso Rondinella e Lorenzo Vinci, Ufficio Modelli di Impatto e Valutazione Socio Ambientale di Banca Etica.

Gli autori parleranno del Report insieme a Greenpeace e alla redazione di Scomodo, giovedì 25 giugno alle 18.00, in diretta facebook su https://www.facebook.com/