Nel mezzo della crisi legata alla pandemia, Banca Etica registra cifre e tendenze positive e incoraggianti. A conferma del valore e delle potenzialità della finanza etica e del modello cooperativo nel promuovere l’alternativa credibile di un modello sociale ed economico equo, inclusivo e sostenibile.

Sabato 16 maggio si è svolta l’Assemblea annuale di Banca Etica. Totalmente online, con possibilità di voto a distanza (a partire da una settimana di anticipo) e numerosi webinar preparatori. Ha visto la partecipazione di 3mila persone, in rappresentanza di oltre 3.300 soci della cooperativa (l’8% degli aventi diritto), per il 90% persone fisiche, per il 37% donne, per il 20% dalla Spagna (dove Banca Etica opera dal 2014).

I numeri importanti che sono stati presentati e discussi (e approvati) nell’Assemblea sono la straordinaria dimostrazione di quanto possa generare valore l’esercizio coordinato, appassionato e razionale di intelligenza collettiva. Nel presentarli, abbiamo sollecitato le persone intervenute a concedersi un sentimento di orgoglio per numeri così significativi. Tanto più in tempi così difficili e tanto più in un contesto di mercato, quello bancario, sempre più concentrato, globalizzato, interconnesso e con scarsi spazi per la pluralità delle forme e delle pratiche. Essere una piccola banca, autonoma, cooperativa, e fare numeri di successo, oggi non è una banalità.

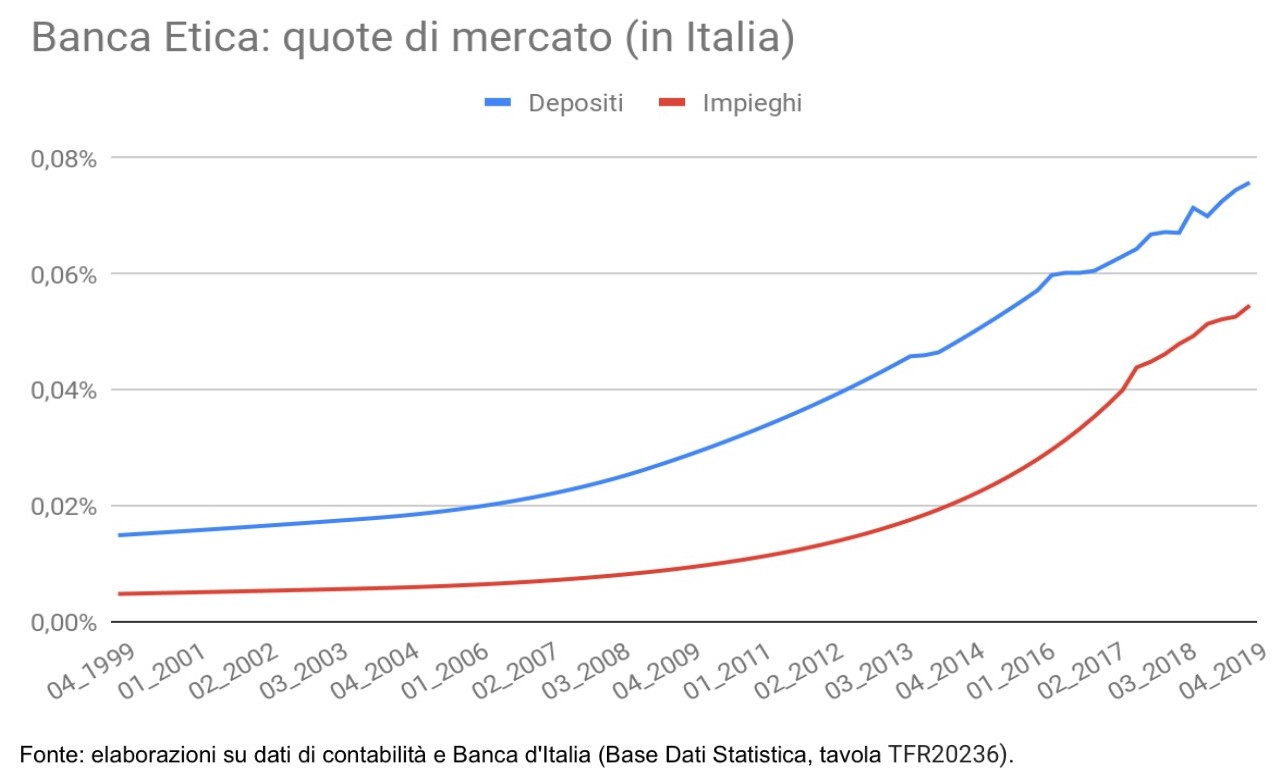

Banca Etica nel corso del 2019 ha continuato il suo trend di sviluppo, in termini assoluti e relativi. Il grafico sopra mostra la crescita in termini di quote di mercato. Dunque in relazione alle altre banche: erano 1.000 quando Banca Etica è partita, vent’anni fa. Ora sono 200 (o 500, a seconda di come si contano i Gruppi). Banca Etica c’è ancora, più grande è più forte. Con la sua specialità di missione e di modello operativo, intatta ed evoluta. Il numero totale di clienti ha superato le 80 mila unità, +5,5% rispetto a fine 2018. La raccolta diretta da clienti ha raggiunto i 1.708 milioni di euro, con un aumento di 159 milioni rispetto al 31 dicembre 2018 (+10%, mentre il settore bancario ha registrato un +4,7%).

Più credito (di impatto) alle persone, al terzo settore e alle imprese

Gli impieghi lordi, cioè l’aumento dello stock di prestiti concessi, hanno superato il miliardo di euro (1.004 milioni), con una crescita di 74 milioni, pari ad un +8% rispetto al 31 dicembre 2018, mentre il settore bancario è sceso dello -0,4% (fonte: Abi). In Spagna a maggio 2020 la banca ha toccato i 50 milioni di euro di impieghi e superato i 150 milioni di euro di raccolta. Nel 2019 Banca Etica, tra Italia e Spagna, ha deliberato 250 milioni di nuovi crediti.

Questo dato merita di essere spiegato: la crescita dello stock di fine anno è infatti “solo” di 75 mln perché per ogni credito che viene erogato ce ne sono altri che rientrano: le rate dei mutui che vengono pagate e i fidi di cassa o gli anticipi che vengono restituiti. E poi perché quando un fido deliberato lo scorso anno, con durata 12 mesi, viene rinnovato, c’è lo stesso lavoro di un nuovo cliente, di un nuovo finanziamento (quale in effetti è), ma lo stock di esposizioni complessive della banca non si sposta di un euro. Se si pensa che negli ultimi 10 anni in Italia sono “mancati” 260 miliardi di euro alle imprese, i 250 milioni erogati da Banca Etica in un anno rappresentano poco meno dell’uno per mille di quanto il sistema bancario – nella sua totalità – ha “ritirato” dalle imprese nel decennio trascorso. Una cifra importante per una banca che ha un attivo appena sopra i 2 miliardi di euro.

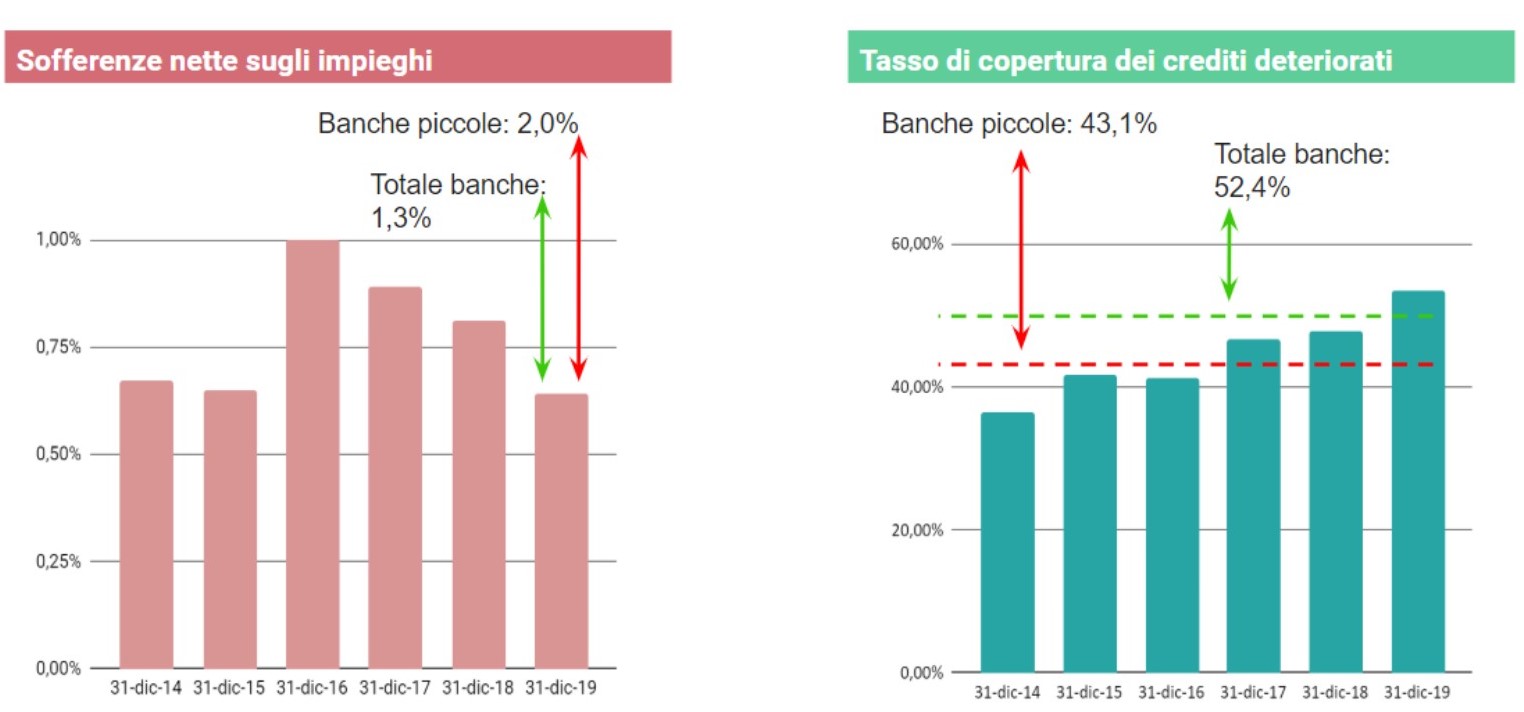

Altro aspetto fondamentale, parlando di impieghi: migliora la qualità del credito. Infatti l’aumento dei crediti deteriorati, fisiologico col crescere dello stock e con il restringimento dei criteri imposti dalla normativa, è meno che proporzionale rispetto alla crescita del credito erogato, evidenziando nel contempo un deciso incremento del tasso medio di copertura, che passa dal 48% al 53%. Banca Etica ha un livello di qualità del credito migliore tanto delle grandi banche quanto delle piccole, come mostrano chiaramente gli istogrammi qui di seguito riportati. Le sofferenze nette ammontano a 6,2 milioni euro, in diminuzione di 1,1 milioni rispetto a fine 2018.

Le inadempienze probabili nette ammontano a 16,7 milioni di euro (18,1 nel 2018) mentre il totale dei crediti deteriorati netti ammontano a 27,6 milioni di euro (29,9 nel 2018), pari al 2,85% (3,33% al 31 dicembre 2018) dei crediti verso la clientela. Le sofferenze presentano un tasso di copertura del 73% (dal 69%) mentre le inadempienze probabili del 45% (dal 36%). Non va dato per scontato tutto questo. Ogni volta che lo stock di credito gestito aumenta, +8% nel corso del 2019, aumentano i rischi. Aumenta la complessità gestionale. Ecco perché anche di questo risultato occorre essere molto consapevoli e orgogliosi. Banca Etica dà più credito e genera meno rischi. È semplice a dirsi. Ma non è così facile a farsi.

Un modello efficiente

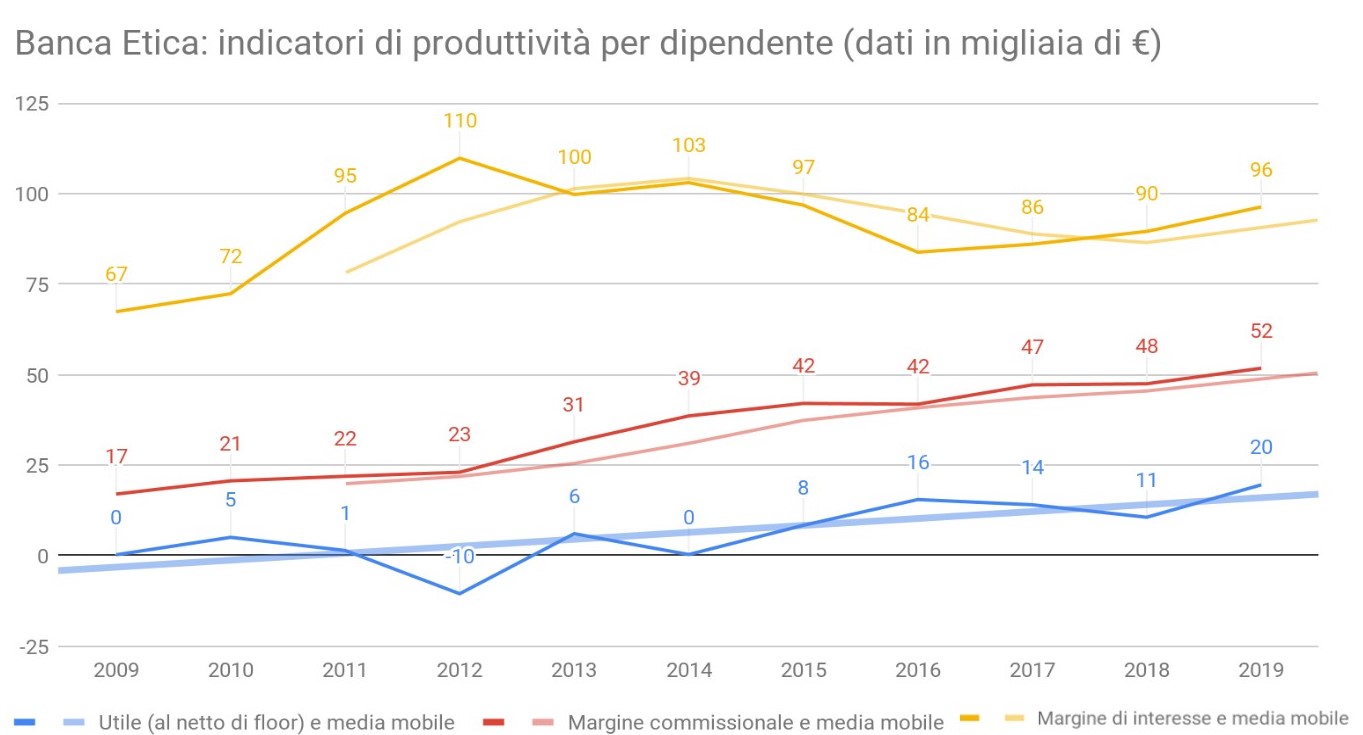

Continua anche la crescita dell’efficienza complessiva della banca. Cresce il margine di interesse, assoluto e per dipendente, in totale arrivando a 30,8 milioni di euro. Le commissioni attive raggiungono i 18,3 milioni di euro (+13,3% rispetto al 2018). Il cost/income, controverso indicatore di efficienza utilizzato nell’approccio mainstream al mondo bancario, scende sotto il 70%.

Il Manifesto della finanza etica dice che l’efficienza è una componente della responsabilità etica. Perché la finanza etica, dice sempre il Manifesto, non è una forma di beneficenza: è un’attività economicamente vitale che intende essere socialmente utile. L’efficienza è fondamentale in un progetto di finanza etica, come lo è in ogni organizzazione umana. Se c’è efficienza vuol dire che i sistemi di incentivo, da una parte, e di controllo, dall’altra, funzionano. Questo è cruciale in una cooperativa, nella quale, come sappiamo, i sistemi di incentivo non sono quelli tipici delle banche massimizzatrici di profitto. Gli incentivi sono soprattutto ideali, valoriali, etici, e organizzativi, non monetari o speculativi.

Il conto economico di fine 2019 per Banca Etica sintetizza bene, come è suo compito fare, la ricchezza cooperativa appena descritta. L’utile è record e la redditività in crescita. Il risultato dell’esercizio 2019, pari a 6,3 milioni di euro, è il più alto della storia della banca. Un utile di bilancio così, in una tendenza che negli ultimi quattro anni ha cumulato 15 milioni di utili, tutti reinvestiti a patrimonio, è il frutto della straordinaria crescita di competenze e capacità che i dipendenti della banca stanno sviluppando, della capacità degli amministratori di indirizzare la gestione, della generosità di tutte le persone socie, e perfino dei semplici clienti, che si mobilitano, dedicando tempo volontario o anche facendo passaparola (con o senza distanziamento sociale…).

Sei milioni di utile, portati a patrimonio, vuol dire nuovi 70 milioni di crediti. La ragion d’essere della finanza etica.

La risposta all’emergenza Covid-19

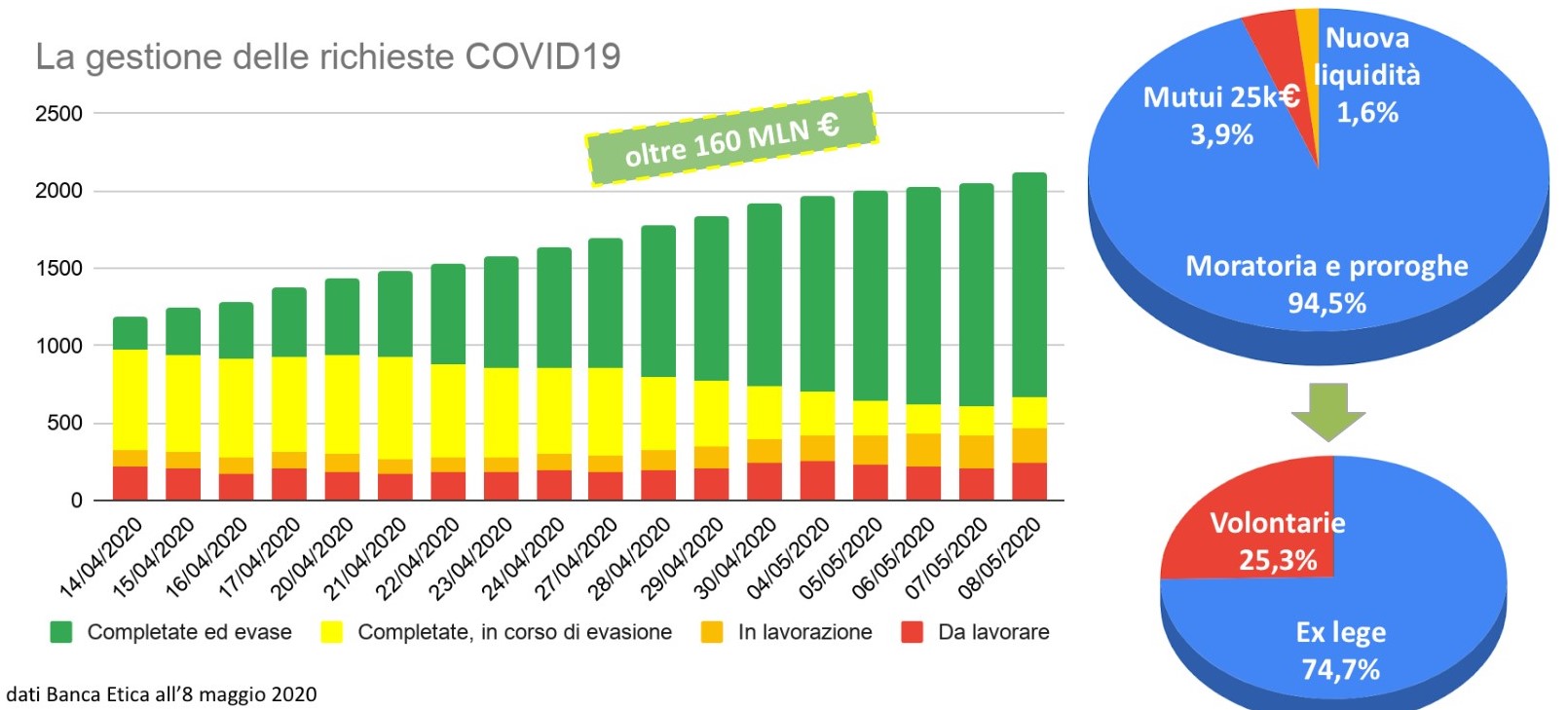

La gestione dell’emergenza è stata pronta. In un tempo rapidissimo il 100% dei dipendenti ha potuto lavorare da casa. Le filiali sono state chiuse per mettere in sicurezza clienti e dipendenti senza mai far venire meno la cura della relazione e la qualità delle risposte a persone e imprese in difficoltà. La banca da subito ha consentito ai clienti di fare la richiesta di interventi collegati all’emergenza Covid esclusivamente on line, senza alcuna necessità di visitare le filiali. Una prontezza ed efficacia che – dalle notizie che tutti abbiamo letto sulla stampa – anche molte grandi banche non hanno avuto.

Come mostra il grafico sopra, nel solo periodo tra il 14 aprile e l’8 maggio sono state ricevute circa 2.200 richieste di interventi collegati alla pandemia. Di esse, il 95% è stato relativo alla richiesta di sospensione dei pagamenti (moratorie) o proroghe di fidi in essere, il 4% per mutui fino a 25mila euro, il resto per operazioni di nuova liquidità. Delle misure citate, il 75% è collegato a provvedimenti di legge (moratoria imprese o mutui casa), il resto (25%) a misure messe in atto dalla banca per propria iniziativa, a supporto della clientela in difficoltà. Il ritmo di lavorazione è cresciuto fino ad arrivare ad una stabilizzazione in cui le pratiche da lavorare non sono mai più del 10% del totale.

L’anno che ci aspetta

Il 2020 segnerà il definitivo salto tecnologico di Banca Etica. Spinta anche dalle misure di contenimento sanitario, in Italia e Spagna, la banca ha raggiunto una quasi completa operatività sui canali digitali, che aumenterà nelle prossime settimane fino a giungere al 100%. Anche nell’accesso ai servizi di credito: oggi un cliente di Banca Etica può richiedere e ottenere un prestito personale on line e avere una risposta (e il denaro sul proprio conto) in tempo brevissimo e a ottime condizioni (trasparenti e senza sorprese), ancor migliori se si è soci.

La banca crescerà investendo in nuove aree self service, nelle città dove sono presenti le filiali, consentendo ai clienti di compiere tutte le operazioni in sicurezza e autonomia. Ma continuerà anche un moderato rafforzamento della presenza nei territori: sarà aperta una nuova succursale a Reggio Emilia, che si aggiunge alle ultime aperte in Italia (Varese, Sassari, Verona) e alla nuova sede della delegación di Barcelona, aperta il 23 dicembre scorso.

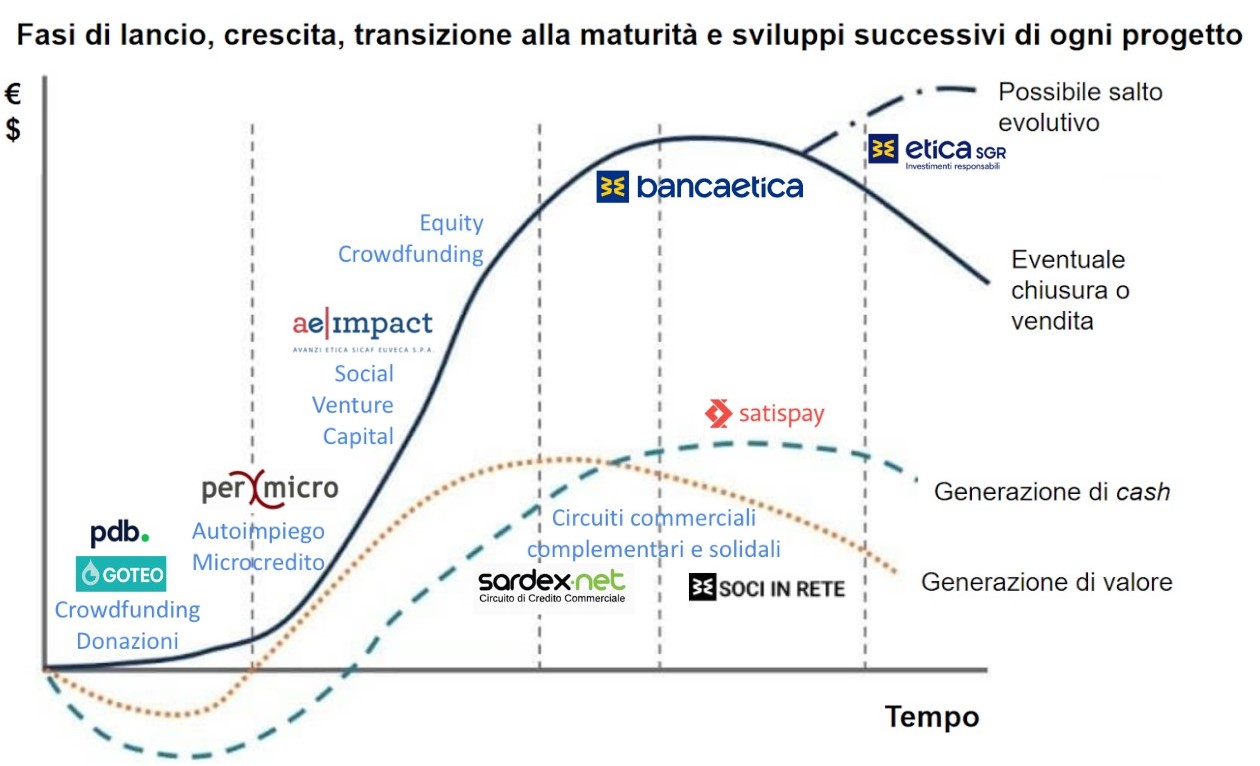

Nel corso del 2020 si svilupperà appieno il sistema di strumenti e interventi che Banca Etica ha strutturato negli ultimi anni. In proprio, con società controllate (Etica Sgr e CreSud), società partecipate (PerMicro e AImpact), o partner selezionati per coerenza e capacità: dalla piccola raccolta di donazioni, alla nascita di un progetto di autoimpiego, per arrivare al consolidamento di una startup e allo sviluppo di un’impresa matura (profit o non profit, purché “ad impatto”). Oggi la filiera della finanza etica, consente di avere risposte adeguate nel fabbisogno di debito bancario e non, del prestito cooperativo, nell’equity, nel peer-to-peer.

La forza cooperativa della finanza etica

Banca Etica è una cooperativa. Vive dell’energia sociale e collaborativa delle persone che la animano. Essendo una banca, poi, vive in particolare delle risorse finanziarie che i soci investono nel progetto e i clienti gli affidano.

Il Report di impatto appena redatto (un lavoro che merita di essere approfondito) ci dice che in media, mille euro investiti nel capitale sociale di Banca Etica producono ogni anno, cioè finché restano investiti, grazie al credito che implicitamente sostengono, importanti risultati sociali e ambientali: 40 giorni di ospitalità per persone migranti in progetti di accoglienza, un risparmio di 66 kg di Co2, 4 tonnellate di rifiuti recuperati o riciclati, 3,1 persone inserite in percorsi di inclusione lavorativa, eccetera.

Nei tempi difficili che stiamo vivendo la risposta cooperativa può dimostrarsi la migliore. È in questi momenti che le cooperative sanno esaltare la forza sociale da cui nascono. E si rivelano efficaci e resilienti. In Italia e Spagna, essere soci di Banca Etica è una concreta risposta alla crisi che il mondo, i nostri paesi, le comunità stanno vivendo. Questo è il momento di tornare all’azione, investire a partire da noi stessi e convincere gli altri a farlo. Facciamolo senza esitazioni. Aumentiamo il nostro investimento nella finanza etica.

* Alessandro Messina, Direttore di Banca Etica