Per il presidente della Bce l’euro non è più irreversibile, e questo è un cambiamento di grande rilievo. Chi esce però deve “pagare il conto”. E secondo le stime il conto per l’Italia ammonterebbe a 200 miliardi

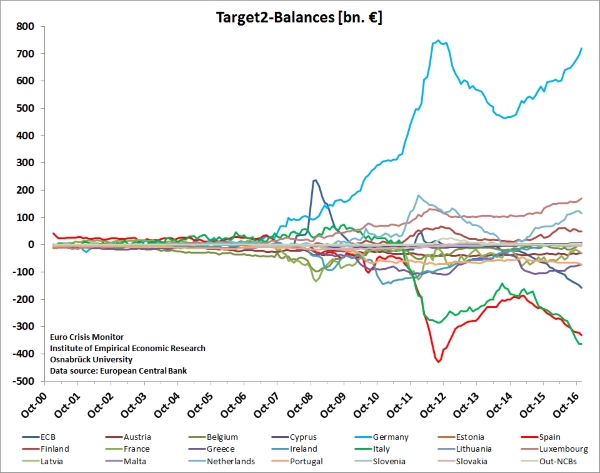

Ma davvero se uscissimo dall’euro dovremmo restituire alla Bce più di 300 miliardi? Così molti osservatori hanno interpretato una frase di Mario Draghi, contenuta in una lettera in cui risponde a due europarlamentari del M5S. C’è una frase che in molti ha provocato un tuffo al cuore: “If a country were to leave the Eurosystem, its national central bank’s claims on or liabilities to the ECB would need to be settled in full” (Se un paese volesse lasciare l’Eurosistema, i crediti e debiti della sua banca centrale nazionale con la Bce devono essere estinti totalmente). Il che non sarebbe sorprendente, perché se si esce dall’Eurosistema bisogna mettere in conto che ci chiedano di regolare quei rapporti. La frase, però, era in quella lettera che chiedeva una spiegazione del perché gli sbilanci registrati sul Target2 (la piattaforma attraverso cui passano i movimenti di denaro nell’Eurosistema) stessero crescendo: dunque apparirebbe logico dedurne che si riferisse agli importi di quegli sbilanci, che per l’Italia sono elevatissimi, quasi 360 miliardi lordi e poco più di 310 netti.

Non sempre, però, ciò che appare corrisponde alla realtà. Cerchiamo di spiegare come funziona il Target2. Il signor Brambilla ha deciso di comprarsi una Mercedes, tanto la intesta all’azienda e così può usufruire anche del superammortamento del 140% (che dovrebbe servire per gli investimenti produttivi, ma vabbè, la legge lo consente… ma questo è un altro discorso). Va dal concessionario e gli stacca un assegno di 30.000 euro della sua banca, che è Unicredit. Il concessionario prende l’assegno e va a versarlo nella sua banca, che è la tedesca Commerzbank. Brambilla ha comprato e pagato; il concessionario ha riscosso e consegnato l’auto. L’Operazione è conclusa, nessuno deve più niente a nessuno, non ci sono crediti o debiti in sospeso.

Ora però affacciamoci dietro allo sportello di Unicredit, sede legale a Roma (sì, a Roma: a Milano c’è la direzione generale). L’impiegato di Unicredit spinge alcuni tasti del computer e inserisce l’ordine di trasferire i 30.000 euro dalla sue riserve alle riserve della Commerzbank, sede Francoforte sul Meno, che li accrediterà sul conto della Mercedes. Le riserve, però, sono depositate presso le Banche centrali nazionali, così con questa operazione nelle riserve presso la Banca d’Italia ci sono 30.000 euro in meno, in quelle presso la Bundesbank 30.000 in più. Questo viene registrato dalle Banche centrali sotto le voci “debiti” (per l’Italia) e “crediti” (per la Germania). Ma, come abbiamo visto, i soldi sono usciti dalle tasche del signor Brambilla e sono entrati sul conto della Mercedes: né le banche commerciali, né quelle centrali, hanno speso o incassato: hanno solo registrato lo spostamento del denaro. Ebbene, questa registrazione va ad alimentare il saldo di Target 2 dei due paesi e in questo caso per noi il saldo dell’operazione è negativo e per la Germania positivo. Ma perché mai questo saldo dovrebbe essere considerato un debito reale?

Potrebbe però esserci stato un ulteriore passaggio. Unicredit, quando Brambilla ha staccato il suo assegno, poteva non avere liquidità disponibile per trasferire i 30.000 euro alla Commerzbank. E’ un fatto del tutto normale, la riserva obbligatoria delle banche è solo l’1% dell’attivo, i soldi sono impiegati in prestiti e investimenti. Unicredit allora si fa prestare quei soldi dalla Banca d’Italia (e quest’ultima dalla Bce) e conclude l’operazione. In questo caso si è generato effettivamente un debito (di Unicredit verso Bankitalia e di questa verso Bce) e un credito (di Bundesbank verso Bce).

Questo era un esempio per spiegare il meccanismo, ma nel Target2 non ci va solo il prestito per coprire l’assegno del signor Brambilla. Draghi nella sua lettera spiega:

“I saldi Target2 sono cresciuti dopo l’avvio del PAA ( Piano di acquisto asset: il QE) in parte a causa di fattori tecnici relativi alla struttura dei mercati finanziari. In particolare, i servizi di regolamento sono concentrati in alcune piazze finanziarie. I pagamenti transfrontalieri da parte delle banche centrali nazionali (BCN) per i titoli acquisiti nell’ambito del PAA determinano variazioni dei saldi Target2 durante l’attuazione della politica monetaria. Quasi l’80% delle obbligazioni acquisite dalle BCN nel quadro del PAA è stato ceduto da controparti non residenti nello stesso paese della BCN acquirente e circa la metà degli acquisti è stata effettuata da controparti situate all’esterno dell’area dell’euro, che per lo più accedono al sistema di pagamento Target2 soprattutto tramite la Deutsche Bundesbank. Ne è risultato pertanto un incremento del saldo Target2 della Deutsche Bundesbank nei confronti della BCE“.

E dunque, se per ipotesi l’Italia volesse uscire dall’euro e dovesse “pagare il conto”, quel conto non corrisponderebbe al saldo del Target 2, ma solo ai prestiti che le banche italiane hanno acceso presso la Bce via Bankitalia. A quanto ammontano? E . Sempre una cifra elevatissima, dunque. Però, non è che quando una banca va a chiedere un finanziamento la Bce si accontenta di una stretta di mano e di un “pagherò”: a fronte del prestito chiede una garanzia in titoli, il cosiddetto “collaterale”. Quindi, in teoria basterebbe che questi titoli, che attualmente coprono il valore dei presiti, fossero trasferiti dalla Bce alla Banca d’Italia che con il corrispettivo rimborserebbe la Bce. In altre parole si ripristinerebbe il meccanismo che si sarebbe messo in moto se avessimo avuto una banca centrale autonoma, il cui compito è fornire liquidità alle banche quando ne hanno bisogno. La parte di attività che riguarda le banche italiane passerebbe dal bilancio della Bce a quello della Banca d’Italia e finito lì.

Beh, finito lì non proprio. La Bce ha prestato euro, e vorrà euro per estinguere i prestiti. I titoli a garanzia oggi sono in euro (almeno, per la maggior parte), ma se tornassimo alla nostra moneta sarebbero convertiti in neo-lire. Quanto varrebbero a quel punto? Dipende. Si svaluterebbe la neo-lira rispetto all’euro? E di quanto?

Intanto bisogna aggiungere un altro elemento. La Bce applica sui titoli in garanzia uno “sconto” (haircut) a seconda della loro “qualità” e della loro durata. Secondo una stima di UniCredit Research questo sconto sarebbe oggi in media del 7,3%. Ciò significa che fino al 7,3% di svalutazione il valore ricavabile dai titoli corrisponderebbe all’importo da rimborsare.

E’ sufficiente una svalutazione del 7%? Secondo alcuni economisti, come Salvatore Biasco e Giorgio Lunghini, neanche lontanamente. L’uscita dalla moneta unica – sostengono – provocherebbe un crollo di fiducia nell’Italia, scatenando vendite dei nostri titoli per timore di un default e finendo così per provocarlo. Nelle scienze sociali si parla in questi casi di “profezia che si auto-avvera”, cioè il timore che qualcosa succeda genera comportamenti tali che la fanno effettivamente accadere. Biasco e Lunghini ipotizzano crolli della nuova valuta addirittura del 30-50%. Altri economisti hanno invece decisamente contestato queste ipotesi, sia perché rispetto alle aree non-euro c’è già stata una svalutazione di circa il 20% nell’ultimo anno, sia in base alle esperienze di altri paesi. Sta di fatto che è praticamente impossibile fare una previsione con un ragionevole margine di certezza, perché quello che accadrebbe dipenderebbe dai comportamenti degli altri soggetti in gioco: i mitici mercati, certo, ma ancor di più gli altri paesi europei. Se si trattasse di una uscita concordata e coordinata, sarebbe diverso da una conseguente a una rottura politica con gli altri europei, o in seguito a uno shock finanziario magari nato da qualche altra parte, come fu quello del 2008.

Se si guarda ai cosiddetti “fondamentali” la situazione italiana non è così male. A fronte di due importanti punti deboli, l’alto debito pubblico e la situazione critica di alcune banche – ma le più importanti, una volta risolto il problema Monte Paschi, sono a posto – abbiamo però conti esteri in attivo e possiamo vantare un record mondiale per aver tenuto in positivo il saldo primario per un quarto di secolo; e nonostante i durissimi colpi della crisi siamo ancora il secondo paese manifatturiero in Europa. Certo, se si scatena una crisi speculativa i fondamentali contano poco, ma sono importanti per ridurre le probabilità che ciò avvenga. E poi c’è un altro fattore di grande importanza: che ci sia un governo credibile, che abbia dimostrato di saper gestire l’economia e di fare le riforme che servono invece che quelle ispirate da una ideologia che ha fatto danni catastrofici e ciò nonostante continua a dettare l’agenda.

Naturalmente potremmo anche rifiutarci di pagare. Ma, in quel caso, si chiuderebbe qualsiasi possibilità di una trattativa senza coltelli in mano e, soprattutto, la nostra credibilità di debitori crollerebbe: il che, visto che in nostro debito pubblico dovremo continuare a collocarlo, farebbe un danno assai peggiore. Insomma, pagare il conto per uscire non dovrebbe essere un ostacolo drammatico, se avvenisse nell’ambito di una trattativa non avvelenata con gli altri partner. Non dimentichiamo poi che ci sono soldi nostri nel fondo “salva-Stati” Esm (14,3 miliardi) e che possediamo il 12,3% della Bce (quanto possono essere valutate quelle azioni? Anche questo sarebbe materia da contrattare).

Ma c’è ancora da dire dell’aspetto politico di ciò che ha scritto Draghi. Il presidente della Bce aveva dichiarato finora – e parecchie volte – che “l’euro è irreversibile”. Ora invece ha scritto “se un paese volesse lasciare…”. E’ una svolta non da poco, ma sul motivo per cui è stata fatta si possono fare solo ipotesi. Draghi è attentissimo agli equilibri politici, quindi si potrebbe supporre che qualcosa sia cambiato: in Germania in particolare, dato che in Europa nulla si muove senza il consenso di Berlino. Forse che Merkel e Schäuble, preoccupati per l’ascesa degli anti-euro dell’Afd, abbiano deciso di fare la faccia feroce, e lanciare ultimatum se non vengono accettate le loro proposte? Una linea “o si fa come diciamo noi, o fuori” permetterebbe loro di presentarsi alle elezioni di settembre come i leader indiscussi dell’Unione, tagliando le gambe ai fautori dell’exit. Sarebbe una strategia molto pericolosa, suscettibile di scatenare nuove ondate speculative, ma abbiamo già sperimentato che l’europeismo dei leader della Cdu viene sempre dopo i loro specifici interessi. Se è così, reggiamoci forte: specialmente per noi si preparano tempi difficilissimi.

Articolo pubblicato su Repubblica.it il 30 gen 2017