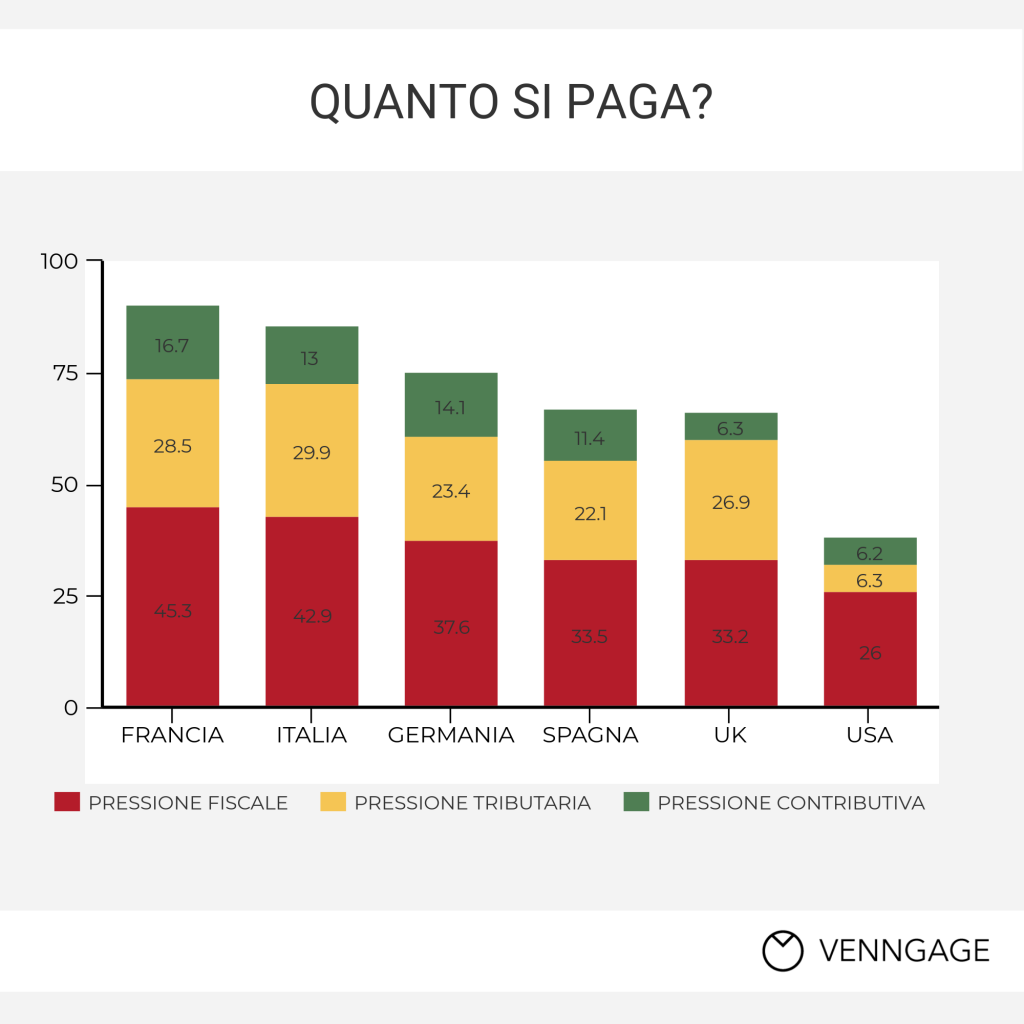

Meno Irpef, più Iva e nuovo welfare. Ma una flat tax al 15% potrebbe causare una perdita di gettito di 15 miliardi, incrinando il welfare.

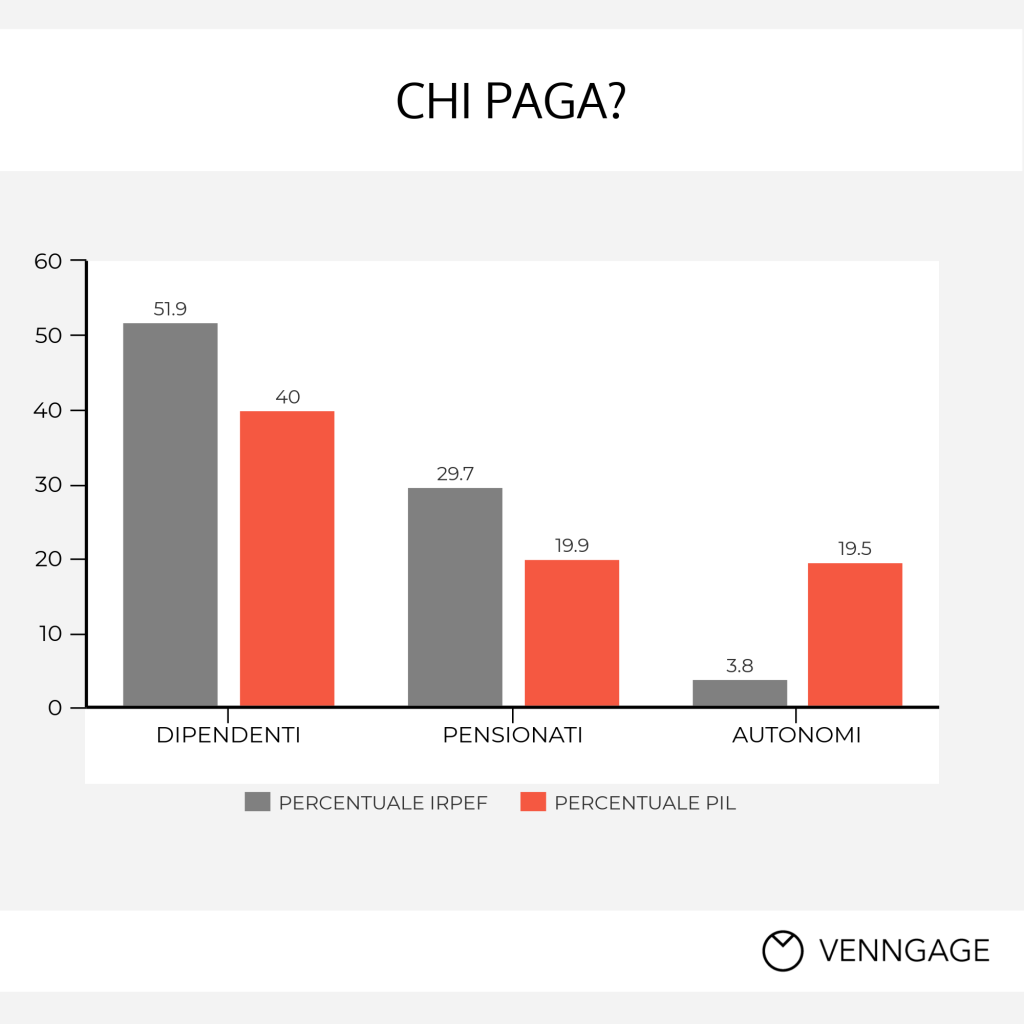

Nel 2018, i tributi hanno originato un gettito di circa 480 miliardi di euro, di cui 300 da due imposte: quella personale sui redditi (Irpef, 167 miliardi) e quella sul valore aggiunto (Iva, 139 miliardi). In terza posizione segue distanziata l’imposta sui profitti societari (IRES) pari a solo 35 miliardi di euro. Risultato? L’Irpef resta l’architrave del prelievo tributario e del welfare. È migliorabile questa composizione? Partiamo da un principio. Il sistema tributario deve avere un carattere generale. E le imposte possono essere ridotte, ove possibile, solo a chi le paga.

Dunque la questione è: chi le paga? E per fare cosa?

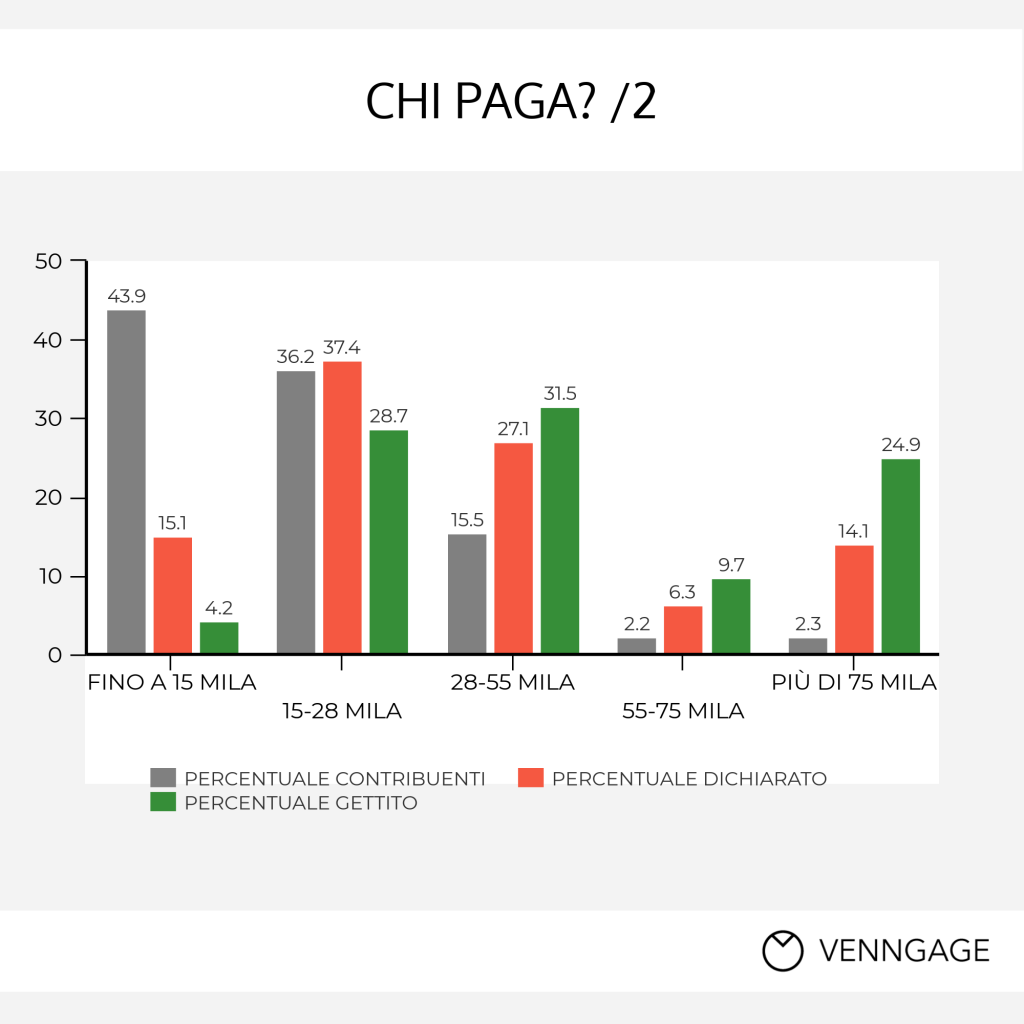

In Italia, 41.2 milioni di contribuenti presentano dichiarazione Irpef. Di questi, 17.6 milioni (il 43%) dichiarano meno di 15 mila euro. E tra questi ben 9 milioni non pagano imposta. I restanti 8 milioni versano un’imposta media netta inferiore a 1.300 euro annui. Nel complesso, da questi bassi redditi scaturisce meno del 5% del gettito. Analizziamo ora quelli alti. Una fascia numericamente residuale. Solo il 2.3% dei contribuenti dichiara redditi superiori a 75 mila euro (meno di un milione di persone). Certamente, il loro contributo è significativo (il 26.4% del gettito). Ma solo una parte residuale è ricca oltre i 200 mila euro (lo 0.2%). E non trascurabile è il fatto che il 56% di questi redditi derivi da lavoro dipendente e pensioni. Come per la classe media. Il gruppo più numeroso. 21 milioni di contribuenti con redditi compresi tra 15 e 75 mila euro che sostengono circa il 70% del gettito totale. Anche qui con qualche carico da novanta in proporzione ai redditi: quelli tra 28 e 55 mila euro forniscono ben il 32% del gettito. Decisamente troppo. Dati eloquenti. E forse sorprendenti che illustrano come la classe media (il mitico ceto medio) sia il maggiore finanziatore dell’Irpef. Mentre solo marginale rimane il contributo dei redditi particolarmente elevati (oltre 200 mila euro). Nullo quello dei redditi bassi.

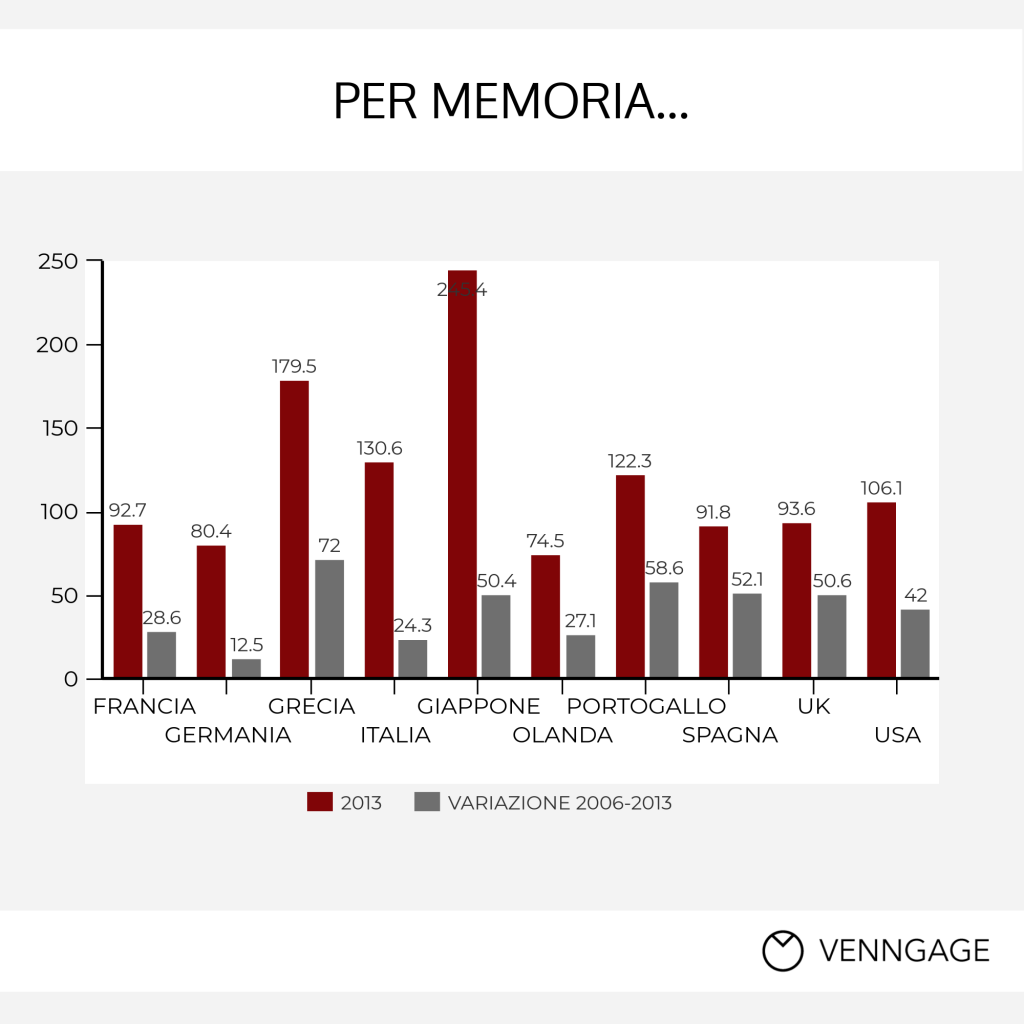

Ora, quali beni e servizi vengono restituiti ai contribuenti con la spesa pubblica? Tralasciamo i 264 miliardi di pensioni (più del 15% del Pil) finanziate con contributi sociali. I tributi finanziano infatti la “macchina” del Paese: i servizi generali della PA (8% del Pil), la sanità (il 7%), l’istruzione (circa il 4%), e poi l’ordine pubblico, la difesa, la cultura e l’ambiente a degradare. Una quota non trascurabile dei tributi copre poi gli interessi passivi sul debito pubblico per 66 miliardi (3.8% del Pil). E finanzia, in misura minore, gli investimenti fissi (1.96% del Pil) e i contributi in conto capitale (1.6%). In definitiva, una destinazione di spesa disattenta verso i redditi “giovani” e la spesa in istruzione, cultura, e beni capitali che rappresentano il propellente per il futuro.

Insomma, un costrutto tripartito di tassazione e welfare che se non equilibrato può minare la tenuta del sistema tributario e del servizio pubblico. La ragione è evidente. I bassi redditi domandano servizi, assistenza e sanità pubblica, ma non contribuiscono al loro finanziamento (e lo stesso fanno gli evasori). Gli alti redditi, non sono sostanzialmente interessati al welfare universale, mentre contribuiscono (o dovrebbero) al loro finanziamento. Dunque, hanno un incentivo a evadere ed eludere per acquistare servizi (privati) solo in caso di necessità (si pensi alle assicurazioni sanitarie o alle pensioni integrative). Infine, i redditi medi domandano welfare in misura rilevante (spesso di qualità come per istruzione e sanità) finanziandolo per la maggior quota. Senza però avere la certezza di ricevere in cambio un servizio pubblico commisurato alla spesa sostenuta, spesso anche a causa dei limiti di reddito che li escludono dall’accesso. E perciò con il rischio concreto di pagare due volte lo stesso servizio. E con incentivi all’evasione non dissimili da quelli degli altri contribuenti ma con minori possibilità di riuscita, data la stessa natura dei redditi (da lavoro dipendente e pensioni).

Dunque? Ci sono in Italia 21 milioni di contribuenti con reddito medio che pagano imposte elevate ma spesso non riescono ad accedere al welfare pubblico. Se l’obiettivo delle forze politiche è ridurre le imposte preservando il welfare, bisognerebbe concentrarsi sugli incentivi e i disincentivi che spingono a rispettare il patto fiscale. Chi ha redditi bassi può accedere gratuitamente al welfare. Chi è ricco può trarne solo benefici marginali. Chi ha redditi medi invece vorrebbe riequilibrare la relazione tra costo e beneficio. Può la flat tax risolvere questo trilemma? Oggi, in Italia l’aliquota media Irpef è di poco superiore al 20%. Dunque, una flat tax al 15% potrebbe causare una perdita di gettito non trascurabile (circa 15 miliardi). Incrinando il welfare.

Esistono soluzioni alternative? Un’ipotesi concreta può essere la manutenzione delle aliquote marginali. Già la Corte dei Conti si è espressa in questa prospettiva. Si può ipotizzare di ridurre le aliquote marginali sui redditi tra i 28 e i 55 mila euro (ora al 38%, ma oltre il 40% con le addizionali regionali e comunali). Abbassare poi corrispondentemente l’aliquota per i redditi tra 55 mila e 75 mila euro. Riducendo le imposte, quindi, a chi contribuisce per il 70% al gettito Irpef. E mantenere la marginale del 43% sui redditi elevati. Senza sottovalutare che una parte del gettito perso può essere recuperata sfoltendo le deduzioni e detrazioni che “personalizzano” l’Irpef sgretolandone il carattere di generalità. E accettando infine di non sterilizzare le clausole Iva, esentando però i beni primari. Solo da qui, si potrebbero recuperare 23 miliardi, almeno in parte da indirizzare verso investimenti, scuola e università.

Una ricomposizione tra Irpef e Iva più allineata alla media europea. Un primo passo per favorire il riordino del sistema tributario provato da 45 anni di disordinate stratificazioni. Salvaguardando il welfare pubblico. È solo un’ipotesi naturalmente. Senza cercare la luna nel pozzo. Perché non provare?

Tratto da Affari & Finanza, inserto economico di Repubblica del 15 luglio 2019, per gentile concessione.