L’economia è in affanno quando il circuito del denaro si inceppa e in Italia il credito alle imprese più piccole a partire dalle crisi finanziaria si sta riprendendo un po’ solo ora con la pandemia. Questo il tema del terzo incontro del ciclo Money for nothing il 27 aprile.

Il credito è un problema. Nonostante la grande disponibilità di denaro in circolazione, nonostante gli inediti e ingenti strumenti pubblici di garanzia, nonostante l’innovazione tecnologica stia favorendo da parte degli intermediari scelte più veloci e minore aleatorietà delle informazioni su persone e imprese, accedere ai finanziamenti bancari è – in media – più difficile che in passato.

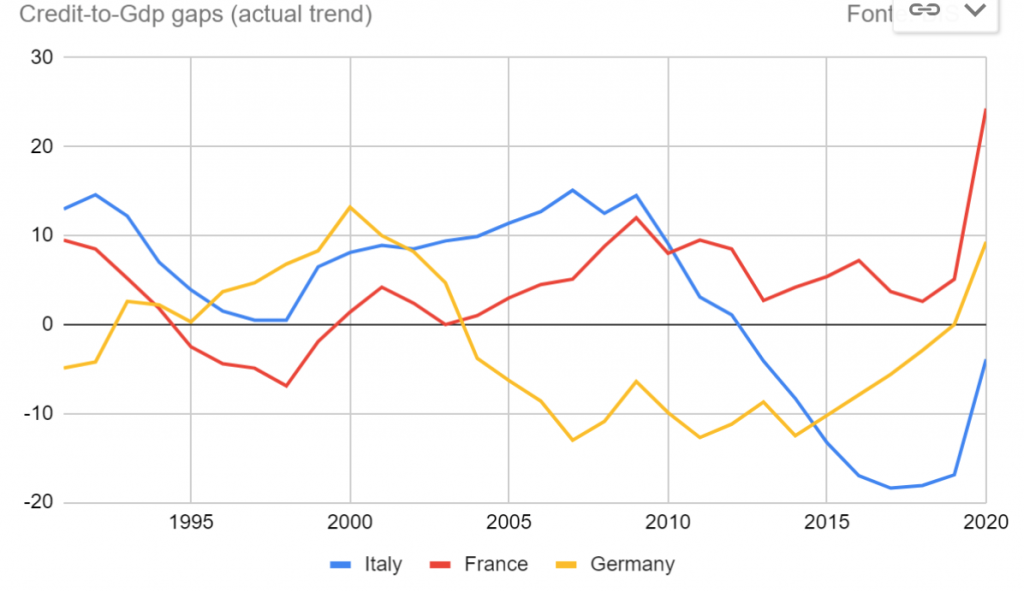

Il rapporto tra offerta di credito e Pil, calcolato dalla Banca dei regolamenti internazionali, mostra un chiaro svantaggio del sistema europeo rispetto agli altri e, al suo interno, dell’Italia rispetto a quelli – ad esempio – di Francia e Germania. Evidenziando un deficit di prestiti che, a partire da fine 2011 (momento in cui in Italia si sono più visti gli effetti della Grande Crisi Finanziaria post-Lehman) praticamente non si è mai veramente ripreso e, solo a seguito delle moratorie Covid, ha mitigato la propria durezza.

Il mondo bancario nazionale – insieme alla Banca d’Italia – mitiga queste conclusioni, rilevando come i dati utilizzati siano distorti dal fenomeno delle cartolarizzazioni: cessioni massicce di pezzi di portafoglio crediti effettuati dalle banche per liberare patrimonio, che oggi fanno apparire meno consistenti le loro esposizioni, in realtà occultando il credito effettivo all’economia reale. L’osservazione è pertinente. Ma c’è modo di guardare ai numeri per evitare inganni.

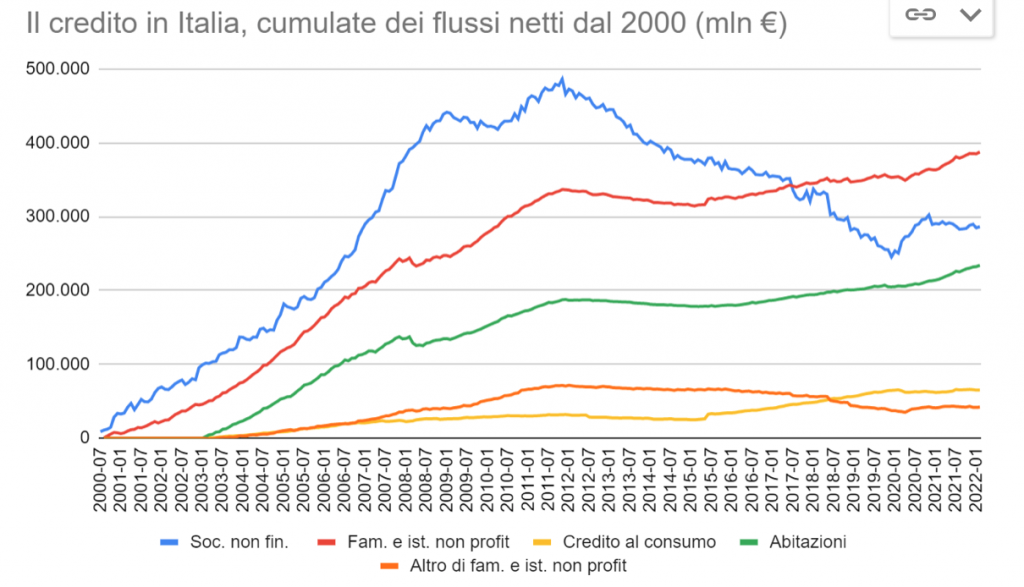

Infatti, a partire dai dati relativi ai flussi di credito delle banche verso i diversi settori economici, resi disponibili dalla stessa Banca d’Italia per ogni mese, dall’anno 2000, gli equivoci non sono più ammessi. Questo perché i flussi di credito, che sintetizzano quanti prestiti “netti” siano stati concessi dalle banche nel singolo mese, non risentono dell’eventuale cessione di portafogli cartolarizzati (che invece si vedono sulle consistenze totali del credito). Prendendo allora la somma di tali flussi, è più agevole comprendere se il credito stia o meno crescendo.

Il grafico è semplice da leggere. Partendo dal luglio 2000, o poco più avanti per alcuni settori, in base alla disponibilità dei dati (tutti verificabili qui), la cumulata dei crediti erogati ai diversi settori economici è sempre in aumento, fino al momento della Grande Crisi Finanziaria (a cavallo tra 2011 e 2012). Da questo punto in poi, si osserva un grande deflusso di credito alle imprese (-200 miliardi di euro) e una contrazione (circa 15 miliardi) e poi una graduale risalita dei prestiti a famiglie e istituzioni senza scopo di lucro, con un aumento netto ad inizio 2022 di circa 50 miliardi, dovuto soprattutto ai mutui per abitazioni.

Insomma, non c’è un diffuso fenomeno di credit crunch (razionamento del credito), perché le famiglie tutto sommato tornano a godere di un flusso regolare di liquidità, mentre si registra una forte riduzione del credito alle attività produttive. Guardando alle consistenze, ad esempio, di due settori che poco possono essere stati oggetto di cartolarizzazioni, per le loro intrinseche caratteristiche, come le Istituzioni senza scopo di lucro e le Famiglie produttrici (ossia piccole imprese fino a 5 addetti), si osserva tra fine 2011 e inizio 2022 un calo superiore al 20% per entrambe, pari in valore assoluto a 2,2 miliardi di credito in meno al non profit e 21,2 miliardi di credito in meno alle famiglie produttrici.

La stessa Banca d’Italia, in un interessante lavoro che merita attenta lettura, ha scritto che: “il credito alle imprese di più piccole dimensioni è stato frenato da fattori di offerta”. Quali siano questi fattori è facilmente desumibile dalla periodica Bank Lending Survey condotta dalla Banca Centrale Europea: l’offerta del credito per le imprese è stata negativamente condizionata soprattutto dal costo del capitale (per le banche) e dalla percezione di maggiore rischiosità di controparte (l’impresa finanziata) o di contesto economico generale. Si tratta di aspetti “prudenziali” fortemente indirizzati dal quadro regolamentare disegnato in Europa negli ultimi anni, preoccupato giustamente di evitare nuove crisi, ma parossisticamente concentrato sulla tutela del risparmio e invece troppo poco sulla funzione espansiva del credito. Mentre qualunque studente del primo anno di economia sa bene che, senza credito, anche il risparmio tende a deprimersi. Il problema non è allora da poco.

Abbiamo visto come la finanza sia sempre più globale e concentrata. E come le banche in Italia scendano di numero, si allontanino dai territori e trasformino i propri modelli di business.

Cosa dobbiamo attenderci, allora, dal mercato del credito nei prossimi anni? Assisteremo a minore o maggiore esclusione finanziaria? Sarà più o meno facile accedere ai prestiti per le persone? E per le imprese?

Ne parleremo nel terzo incontro del ciclo Money 4 Nothing, il prossimo mercoledì 27 aprile.

Money 4 Nothing è organizzato da Impact Hub Roma, insieme ad AltrEconomia, Kritica economica, Sbilanciamoci!