La crescita rallenta e l’occupazione è sempre più precaria e mal remunerata. Un Report svela i problemi strutturali dell’economia britannica, nonostante i trionfalismi del governo

Anche la Gran Bretagna nel 2015 ha visto interrompersi il sogno di un “ritorno alla normalità”. Un chiaro e graffiante report dal titolo “The Cracks Begin to Show: A Review of the UK Economy in 2015”, prodotto da un gruppo di noti economisti del mondo accademico britannico, mette in luce le principali difficoltà, contraddizioni e sfide di un’economia che il governo del paese denigra, celebrando invece i successi della gestione economica degli ultimi cinque anni. La crescita del Prodotto Interno Lordo rallenta e con essa le entrate fiscali. Tale debole crescita è poi trainata dal problematico settore dei servizi, mentre la manifattura continua a recedere e la produzione industriale rimane poco più che stagnante. L’inflazione, intesa come andamento dei prezzi dei beni e dei servizi, è oramai tale per cui si può definire deflazione, mentre galoppano i prezzi e dunque il valore delle azioni, per i fortunati possidenti, a fronte del perdurante sostegno monetario della Banca d’Inghilterra. L’occupazione è in lieve ripresa ma è sempre più precaria e mal remunerata. Come se non bastasse, peggiora il deficit commerciale verso l’estero, causato in parte da una sofferenza nelle esportazioni di beni visibili. I problemi strutturali dell’economia britannica sono evidenti, per quanto ancora sopiti o coperti da pomposi trionfalismi da parte del governo in carica. Si rende quindi necessaria una più approfondita analisi delle questioni cruciali da affrontare.

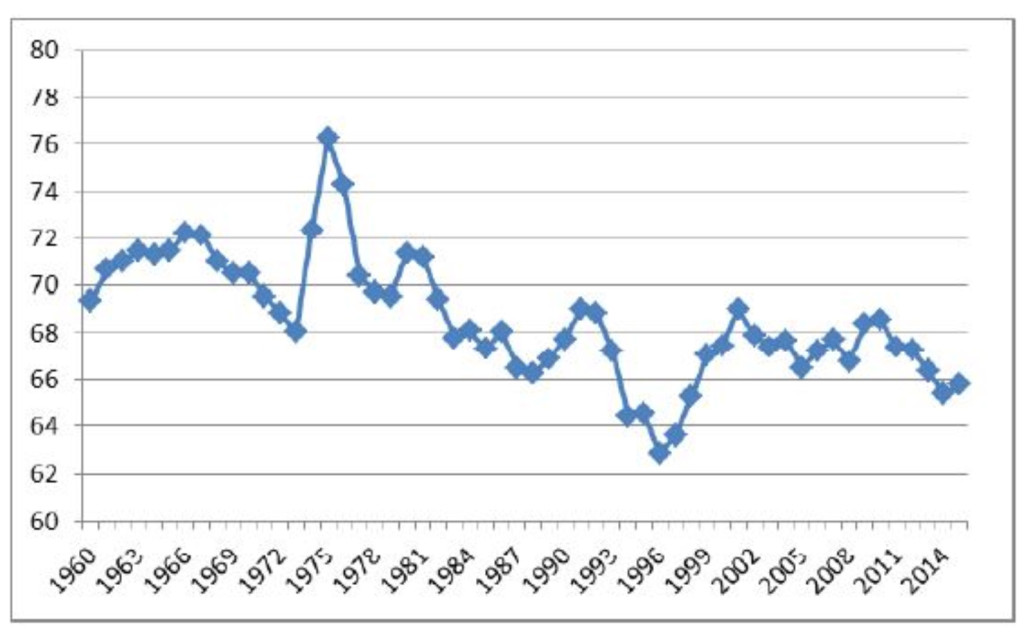

La tanto acclamata crescita del PIL britannico rimane dunque il risultato di uno straordinario aumento del debito privato delle famiglie. Allo stesso tempo però, l’indebitamento cronico rappresenta semplicemente l’altra faccia dell’aumento delle diseguaglianze, quest’ultime aggravate dalla stagnazione dei salari. Sebbene il reddito complessivo abbia recuperato e superato il livello raggiunto nel 2007, i salari reali medi rimangono del 9% più bassi rispetto al picco raggiunto all’inizio del 2008. Questo è quanto riportato dall’economista dell’Università di Greenwhich, Özlem Onaram, la quale traccia una tendenza “secolare” nel declino della quota salari rispetto il PIL del Regno Unito: da livelli oscillanti attorno al 72%, dal 1960 al 1980, a valori compresi tra il 62% ed il 69% nel corso dei decenni successivi.

Un primo effetto immediato della “ritirata” della quota salari nella composizione globale del reddito è la diminuzione della domanda aggregata, di cui i salari rappresentano una fonte consistente[1]. La stagnazione dei salari, unita all’incremento del divario con la – tuttavia debole – crescita della produttività, provoca dunque un vuoto di domanda reale che incoraggia l’indebitamento e intimidisce l’investimento privato, con conseguenti ricadute sulla produttività. La difficoltà nel realizzare profitti reali, infine, induce le imprese stesse a orientarsi verso attività finanziare che forniscono instabili ma consistenti fonti di profitto.

Come spiegare quindi una volta per tutte la “ripresa” dell’economia britannica nel corso del governo di coalizione Conservatori-Liberaldemocratici degli ultimi cinque anni? Il tasso di crescita del reddito di un aggregato economico è, in ultima istanza, determinato dalla crescita della produttivà e dalla crescita della forza lavoro impiegata. Tuttavia, non vi è una relazione univoca tra questi fattori e generalmente accade, come nota Jeremy Smith per il caso UK, che la crescita della produttività sia trainata nel breve/medio periodo dalla domanda, in particolare quella per investimenti. Le politiche di compressione della domanda, più che le imposte sui profitti delle imprese (scese dal 28% al 20% nel corso dell’ultima legislatura), hanno avuto l’effetto di rallentare la produttività attraverso il basso livello di investimenti in capitale fisico.

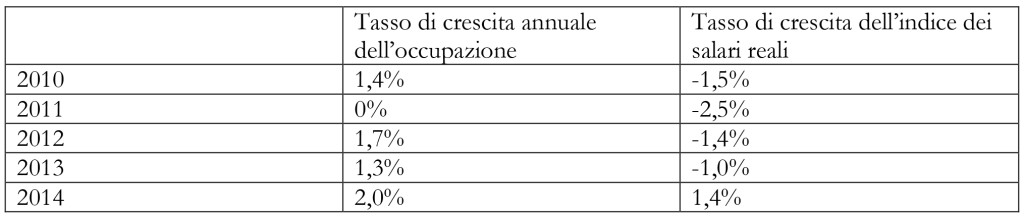

L’occupazione è potuta perciò ricrescere, grazie ad una stagnante produttività che altrimenti avrebbe ostacolato la creazione di nuovi posti di lavoro. Si tratta però di un’occupazione concentrata nei settori dei servizi a bassa remunerazione. Come confermato dai dati dell’ufficio statistico nazionale, crescita dell’occupazione e scivolamento verso il basso dei salari sono andati di pari passo.

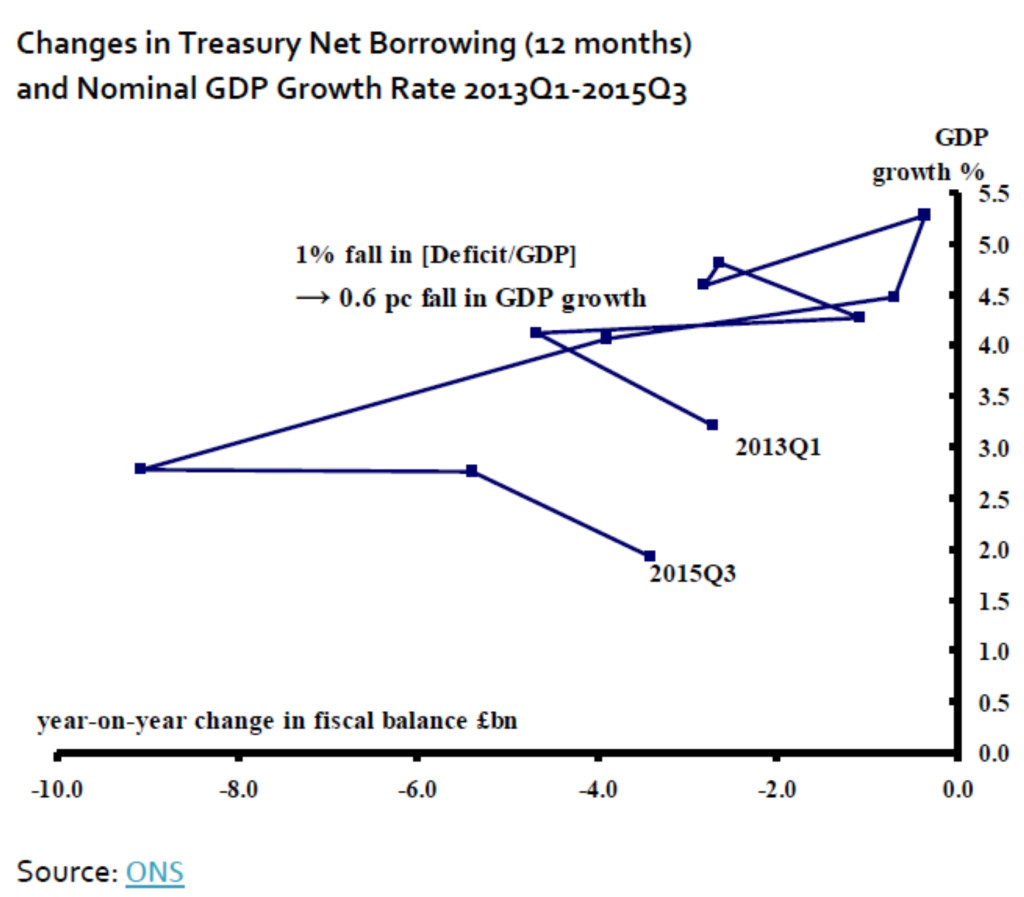

Nel 2010, il Ministro delle Finanze George Osborne ha dichiarato che il settore pubblico non si sarebbe indebitato più di £37 miliardi per l’anno fiscale 2014/2015. L’obiettivo del pareggio di bilancio sarebbe stato così più vicino, ma lo stesso anno fiscale si è concluso con un indebitamento netto di £90 miliardi, maggiore del 7,5% del PIL rispetto al previsto, ed un deficit di £51,8 miliardi. Sebbene ciò abbia comportato una riduzione dei servizi pubblici e una stagnazione delle prestazioni sociali, Osborne si è detto soddisfatto del risultato raggiunto. Nel complesso, la spesa pubblica è aumentata di £4.6 miliardi, a fronte di un incremento del gettito fiscale di £25 miliardi, ciò che ha reso possibile il pareggio di bilancio. John Weeks, professore emerito di Economia dello Sviluppo alla SOAS, fa notare che la riduzione del deficit è dovuta ad una minore crescita del PIL, causata da una riduzione della domanda aggregata, della quale la spesa pubblica è una componente rilevante. Inoltre, gli effetti recessivi sono accentuati dal moltiplicatore fiscale: ad una riduzione del rapporto debito/PIL dell’1% è associata ad una diminuzione della crescita del PIL pari allo 0,6%.

Tutt’altro che restrittiva è invece la politica monetaria attuata dalla Banca Centrale d’Inghilterra tramite il programma di acquisto dei titoli di Stato denominato Quantitative Easing, iniziato nel marzo 2009. L’analisi di Anne Pettifor mostra che il principale risultato è stato quello di abbassare il tasso di interesse ufficiale, permettendo all’Ufficio di Gestione del Debito Pubblico (Debt Management Office, DMO) di emettere £70 miliardi di debito in meno rispetto a quanto si sarebbe reso necessario se il tasso d’interesse fosse stato dello 0,05% più elevato rispetto a quello corrente. Inoltre, a partire da novembre 2012, il Tesoro riceve dalla Banca Centrale i proventi derivanti dai titoli di Stato detenuti presso la stessa. Nonostante una politica monetaria radicalmente espansiva, gli obiettivi di consolidamento fiscale non sono stati raggiunti. Complice una politica fiscale volta all’austerità, l’ondata di liquidità non è stata in grado di stimolare la domanda aggregata, ma ha piuttosto generato effetti perversi quali maggiori investimenti in attività finanziarie grazie ai prezzi crescenti. Con costi di finanziamento così bassi, un programma di investimenti pubblici sarebbe ancora più produttivo e garantirebbe la creazione di posti di lavoro che genererebbero reddito imponibile. Il meccanismo del moltiplicatore fiscale permetterebbe di ripagare ancora più facilmente i costi dell’indebitamento.

Richard Murphy sostiene che la politica industriale sia stata condotta a mezzo di incentivi fiscali, volti ad attrarre investimenti esteri tramite l’abbassamento delle imposte sulle imprese. L’obiettivo fissato dal Goerno è quello di un’aliquota del 18%, minore di quella dell’imposta sul reddito. Esprimendo la sua contrarietà a voler tassare i profitti realizzati all’estero, e favorendo la concorrenza fiscale, il Governo si dichiara favorevole di fare della Gran Bretagna un paradiso fiscale. Il risultato è stato quello di spostare il carico tributario dalle imprese ai lavoratori, aggravando la già precaria situazione delle finanze pubbliche.

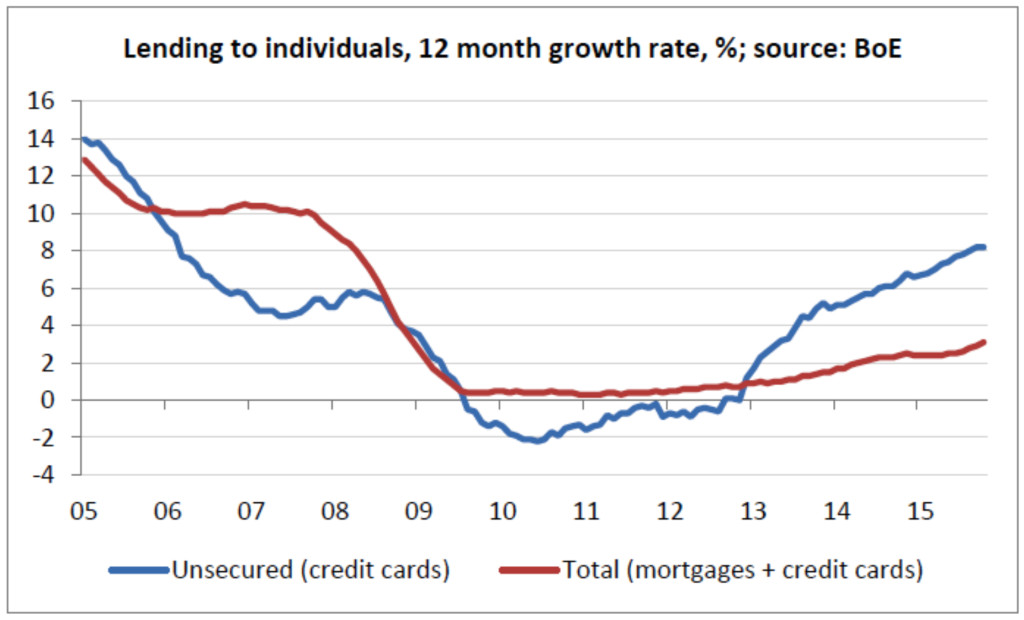

Jo Michell, professore dell’Università dell’Inghilterra Occidentale, analizza infine la situazione finanziaria del Paese. Uno sguardo ai conti esteri mostra che il deficit commerciale è pari al 5%, essendo le importazioni maggiori delle esportazioni. Per finanziare le prime occorre dunque indebitarsi ma, essendo il settore pubblico volto alla riduzione delle proprie passività, è il settore privato a doversi accollare il finanziamento. L’Ufficio Responsabile per il Bilancio (Office for Budget Rensponsibility, OBR) calcola infatti un aumento del debito privato pari al 2% nel caso in cui il Ministro delle Finanze riesca nell’improbabile impresa del pareggio di bilancio. Sebbene gli squilibri finanziari possano persistere a lungo, il tasso di crescita dei prestiti non garantiti, derivanti principalmente dall’utilizzo delle carte di credito, è preoccupante. Ulteriori problemi derivano dall’elevato rapporto debito/reddito delle famiglie, costituitosi a fronte di prestiti concessi ad affittuari che dispongono di meno di £200 al mese una volta acquistati i generi di prima necessità. La precaria situazione del settore abitativo potrebbe quindi trasformarsi in una crisi bancaria non appena una piccola perturbazione dovesse abbattersi sull’economia inglese.

In conclusione, l’economia britannica nel corso del 2015 ha svelato ancora una volta tutte le sue debolezze e contraddizioni. Il rallentamento dell’attività economica nelle attività produttive fondamentali, che infierisce sulle condizioni già precarie delle classi lavoratrici, e la bolla speculativa sugli immobili, che tanto arrichisce i suoi investitori, ricordano assai le caratteristiche di un edificio dall’aspetto sfavillante ma privo di solide fondamenta. Le crepe iniziano però ad emergere e c’è da augurarsi che non si manifesti un terremoto.

(traduzione a cura di Simone Gasperin e Tommaso Gabellini)

[1] Sulla base dell’intuizione keynesiana, empiricamente validata, che la propensione al consumo dei percettori di redditi da lavoro salariato sia maggiore di quella dei redditi da capitale.