La sfida cinese è un brusco risveglio per il governo e l’industria tedeschi e per l’Europa intera. La sua aggressiva concorrenza mette in pericolo la sopravvivenza di importanti industrie, come quella dell’auto. Solo una politica industriale europea potrà gestire i conflitti sociali ed economici che si annunciano.

Questo articolo affronta il problema della vulnerabilità dell’Europa, a partire dal caso emblematico dell’industria dell’auto, e analizza brevemente la risposta dell’Unione europea e i potenziali problemi per l’Italia. Il primo punto riguarda l’ipotesi dell’obsolescenza del modello produttivo europeo, alla luce delle due sfide della transizione verde e digitale, da un lato, e del cambiamento del contesto economico e politico internazionale, dall’altro. Il cambiamento tecnologico sta determinando grandi trasformazioni, sia all’interno delle imprese – l’industria 4.0, la rivoluzione digitale, l’intelligenza artificiale – sia nella riallocazione della produzione fra paesi, regioni e macro-aree. L’urgenza di ridurre il rischio derivante da un’eccessiva dipendenza da catene del valore ritenute ormai troppo lunghe ha accentuato la tendenza alla riallocazione della produzione (de-globalizzazione).

Convergenza o divergenza delle strutture produttive europee?

E’ importante capire le differenze del processo di ristrutturazione in corso rispetto a due precedenti episodi che hanno interessato la nostra economia, negli anni ‘70 e nel primo decennio del 2000. Questi ultimi hanno colpito duramente soprattutto i paesi dell’Europa del Sud, più specializzati in settori «tradizionali».

Negli anni ’70, il cambiamento della composizione della domanda e lo shock dei prezzi delle materie prime, soprattutto del petrolio, determinò un profondo mutamento della struttura produttiva dei paesi industrializzati. I paesi del Sud dell’Europa, specializzati in prodotti più maturi, si trovarono a fronteggiare anche la crescente concorrenza dei paesi di nuova industrializzazione (i NICs, Newly Industrialising Countries). La diversa intensità degli shock rispetto alle economie del Nord Europa si è tradotta in un aumento dei divari fra «centro» e «periferia» dell’Unione europea (Celi et al 2020). Nel primo decennio del 2000 poi, questi stessi paesi si sono trovati ad affrontare la forte concorrenza della Cina, appena ammessa nel WTO (World Trade Organisation), che a quel tempo aveva ancora una struttura produttiva molto simile a quella dei paesi della periferia meridionale dell’Europa. L’aumento delle importazioni europee di beni di consumo cinesi, insieme al riorientamento a est delle catene produttive tedesche, hanno esercitato un’ulteriore pressione sulla produzione della periferia meridionale.

Oggi sono i paesi del centro, specializzati in una tecnologia che potremmo definire solida ma matura, a subire la concorrenza cinese. E’ soprattutto il modello di specializzazione tedesco a essere sotto attacco e questo è un problema non solo per la Germania, ma per tutta l’Europa perché «Quando la Germania starnutisce, il resto dell’Europa prende il raffreddore».

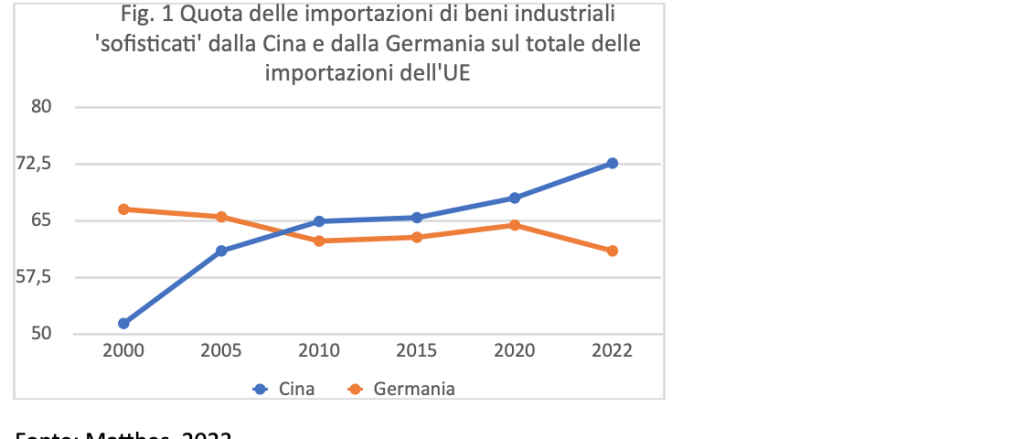

La figura 1 mostra la quota delle importazioni dell’Unione europea dalla Cina e dalla Germania per i prodotti di specializzazione tedesca – definiti nella figura «sofisticati»: beni strumentali, chimica, farmaceutica, apparecchi elettrici, automobili – sulle importazioni complessive (Matthes 2023). Nei primi 10 anni del 2000 la quota cinese era relativamente bassa, in quel periodo la specializzazione cinese era ancora simile alla specializzazione dei paesi della periferia sud dell’Europa. Erano questi paesi che dovevano competere con le esportazioni cinesi. Ma la specializzazione cinese si è rapidissimamente evoluta, tanto che nel 2022 i prodotti sofisticati rappresentavano il 72,6% dei prodotti importati dall’Unione europea dalla Cina: sono ora i prodotti di specializzazione della Germania ad essere sotto attacco. Allo stesso tempo si riduce la quota delle importazioni europee di questi prodotti sul totale delle importazioni dalla Germania. La rapidissima risalita della Cina in termini di qualità di prodotti è visibile anche nell’aumento della quota cinese di prodotti sofisticati sul totale delle importazioni UE, che passa dal 2,5% nel 2000 al 13% nel 2022, mentre la quota tedesca scende dal 17,7 al 15,5% (tabella 1).

Tabella 1. Importazioni dell’UE di prodotti sofisticati da Cina e Germania

| Quota delle importazioni UE di prodotti sofisticati sul totale delle importazioni UE da Cina e Germania | Quota di Cina e Germania nelle importazioni totali UE di prodotti sofisticati | |||

| Cina | Germania | Cina | Germania | |

| 2000 | 51,4 | 65,5 | 2,5 | 17,7 |

| 2020 | 72,6* | 61,0* | 13,0 | 15,5 |

*2022. Fonte: Matthes (2024); De Quant et al. (2024)

La sfida cinese ha determinato un brusco risveglio per il governo e l’industria tedeschi e per l’Europa intera, ponendoli di fronte a diversi dilemmi. Il mercato cinese, infatti, è di importanza cruciale per l’economia tedesca (Deutsche Bundesbank, 2024): assorbe il 75% dell’export complessivo di beni strumentali e mezzi di trasporto, un comparto che vale il 40% delle esportazioni totali tedesche. Quasi il 60% proviene da tre sole regioni – Baden-Württemberg, Baviera e Renania settentrionale-Vestfalia – dove la quota delle esportazioni manifatturiere e di mezzi di trasporto supera il 90% (De Quant et al. 2024: 28). In particolare, le esportazioni di mezzi di trasporto verso la Cina pesano per il 25-35% dell’export complessivo di beni strumentali e rappresentano dal 5 al 10% della domanda totale dell’industria automobilistica tedesca. Questo dà un’idea della concentrazione dei rischi e dei benefici anche a livello regionale, delle conseguenze per la coesione sociale e dunque dei conflitti di interesse fra regioni nel definire una politica comune verso la Cina.

In un articolo del Financial Times, Martin Sandbu (2022) suggeriva che la Cina avesse salvato Berlino dalle contraddizioni della propria politica europea, offrendo una valvola di sfogo per i prodotti tedeschi quando l’austerità imposta dalla Germania all’Europa intera ne aveva fatto crollare la domanda. Si può sostenere al contrario (Guarascio et al. 2023) che l’enorme espansione del mercato cinese abbia piuttosto nascosto le contraddizioni di lungo periodo di quel modello di sviluppo. Il successo dell’industria tedesca di quegli anni, e il ruolo della Cina così decisivo nel sostenere le esportazioni della Germania, ha offuscato l’urgenza di innovare. Il potere economico e politico dell’industria esportatrice, basata sui settori di tradizionale specializzazione della Germania, ha finito col prevalere nella definizione delle linee di azione, bloccando la riforma del modello economico, come dimostra l’episodio del diesel-gate. Gli interessi delle grandi imprese, spesso organizzate in oligopoli collusivi, hanno ritardato la transizione verde determinando la dipendenza energetica dalla Russia. Questo modello di sviluppo – dipendenza dalle esportazioni e dalle importazioni concentrate su paesi geopoliticamente critici; ritardo tecnologico nei settori innovativi verde e digitale – ha determinato la vulnerabilità della Germania, passata in pochi anni da potenza industriale a malato d’Europa, una vulnerabilità che si è trasmessa all’Europa intera, in ragione delle forti interrelazioni fra i Paesi europei e delle miopi politiche macroeconomiche e industriali perseguite nei decenni.

Vale la pena soffermarsi brevemente sul settore automobilistico, per la sua rilevanza nell’industria tedesca ed europea: rappresenta infatti il 7% del PIL dell’UE, impiega (direttamente e indirettamente) circa 13 milioni di lavoratori, pari al 7% dell’occupazione totale e all’11,5% del totale dell’industria manifatturiera dell’UE. Il settore si trova a fronteggiare due sfide, diverse ma in qualche modo connesse: la profonda trasformazione che attraversa il settore (mobilità, digitalizzazione, guida autonoma, elettrificazione) e la comparsa di nuovi concorrenti, interni al settore, in particolare la Cina, ed esterni al settore, le imprese del Big tech che contribuiscono a trasformare il prodotto automobile in un computer su ruote.

Facciamo un passo indietro nel tempo per analizzare come si è strutturata l’industria dell’automobile in Europa. Possiamo distinguere due modelli di sviluppo. Da un lato abbiamo il modello tedesco, specializzato nei segmenti di auto di lusso e sportive, la cui produzione in Germania ha continuato a crescere negli anni mentre si interrompeva la produzione di auto sub-compatte, che comandano un prezzo minore. Nel 2022 circa il 92% dei modelli di lusso venduti dai marchi del gruppo tedesco nel mondo erano ancora prodotti in Germania, contro meno del 31% per la classe “golf“. Nel contempo, le imprese tedesche hanno anche delocalizzato la produzione in Cina per cogliere i vantaggi economici, tecnologici e di costo offerti dalla rapidissima espansione del mercato. Nel 2018 la Volkswagen costruiva più automobili in Cina di quante ne producesse in Germania e ottiene ora quasi il 50% dei profitti dal mercato cinese. Negli ultimi 20 anni la presenza sul mercato cinese è stata determinante per il successo delle imprese automobilistiche. Dall’altra parte abbiamo la strategia delle imprese francesi e italiane, specializzate nella classe “volume”, auto di media e bassa qualità dove per ragioni di prezzo e di costo prevale la strategia local-to-local, cioè si va a produrre nel mercato di sbocco. La delocalizzazione dell’intera filiera in aree a basso costo, dentro e fuori l’Europa, insieme alla scarsa presenza sul mercato cinese, ha comportato la riduzione delle quote di produzione nei paesi di origine.

E’ ancora presto per fare previsioni ma i dati più recenti suggeriscono che stiano cambiando i vantaggi di localizzazione. Nel 2023 è aumentata la produzione di auto di lusso tedesche in Cina, mentre sono diminuite le esportazioni di auto tedesche in Cina (dal 30% del totale delle esportazioni tedesche in Cina nella prima metà del ’22 al 26% nei primi sei mesi del ’23) ed è aumentata la quota cinese di veicoli elettrici venduti in Europa: era pari all’8% nel ’22, ma la Commissione europea stima che potrebbe raggiungere il 15% nel ‘25 (De Quant et al. 2024). E’ importante notare che l’aumento delle importazioni di auto elettriche dalla Cina è dovuto per la maggior parte a marchi delle imprese occidentali che hanno stretti rapporti con le case automobilistiche cinesi. L’inversione della bilancia commerciale della Germania con la Cina nel settore auto lascia prevedere che possa succedere anche per la fascia “premium” quello che è successo per le auto di qualità medio-bassa, dove produrre in loco diventa l’unica strategia possibile.

Alla sfida cinese si somma il ritardo nell’innovazione tecnologica, soprattutto nelle tecnologie digitali. I profondi mutamenti del prodotto determinano un cambiamento nei fattori di competitività: la qualità dell’auto si gioca sempre meno su caratteristiche meccaniche, come la potenza del motore, e sempre di più su caratteristiche di interconnessione e intrattenimento. Cambia di conseguenza anche l’organizzazione del settore, che non richiede più solo le competenze «meccaniche» tradizionali contenute nella filiera integrata verticalmente, ma diverse specializzazioni complementari, che fanno capo a diverse filiere – veicoli, batterie, guida autonoma, intrattenimento – fondamentali per la competitività del nuovo prodotto (Wang e Hu, 2024). La Cina è all’avanguardia in questo processo, tanto che la Volkswagen ha inaugurato un programma, «In China for China», che prevede massicci investimenti nel polo industriale di Hefei, la Silicon Valley cinese, dove sono concentrate imprese attive nei diversi settori che progettano l’auto del futuro.

Ai problemi connessi alla transizione verde e digitale si aggiungono i problemi connessi ai cambiamenti geo-politici internazionali. L’industria tedesca, ed europea, è presa tra due fuochi: da un lato la protezione del mercato americano dirotta le esportazioni cinesi verso gli altri mercati, in particolare verso l’Europa, dall’altro i sussidi americani attirano le imprese europee, minacciate dalla pressione della concorrenza cinese. A queste si aggiunge la portata extraterritoriale delle restrizioni imposte dagli Stati Uniti, che dicono alle imprese europee cosa devono fare e cosa non devono fare, lasciando loro opzioni assai limitate se desiderano mantenere l’accesso al mercato americano. Ma per molte imprese la presenza sul mercato cinese è vitale: dati i progressi tecnologici dell’industria cinese, essere in Cina significa essere dove avvengono le innovazioni, dunque trarre vantaggio non solo dalla crescita del mercato, ma anche dal processo di reverse engineering, cioè dall’importare in Europa le innovazioni sviluppate in Cina. E infatti le grandi imprese tedesche hanno continuato a investire sul mercato cinese: fra il 2018 e il 2021 le tre case automobilistiche tedesche – Volkswagen, BMW e Daimler – e il gruppo chimico BASF hanno rappresentato un terzo di tutti gli investimenti europei in Cina.

Si profila così l’esistenza di un conflitto di interessi fra il paese e le sue grandi imprese, e l’industria di un paese coincide sempre meno con l’industria nel paese. Nel caso dell’auto (ma non solo) la crescente divergenza tra la crescita dell’industria automobilistica tedesca e quella dell’industria automobilistica in Germania ha gravi conseguenze per il settore della componentistica, che sarà costretta a seguire le grandi imprese assemblatrici (gli OEMs, Original Equipment Manufacturers). Già grandi imprese della componentistica, quali Bosch e Friedrichshafen, hanno annunciato tagli rilevanti di posti di lavoro in Germania (Nilsson 2024). Data l’integrazione della componentistica italiana con l’industria automobilistica tedesca, questo lascia prevedere problemi potenziali anche per l’industria componentistica italiana. Le analisi empiriche del settore (Calabrese 2024) mostrano una realtà complessa: una parte delle imprese non è direttamente interessata dalla trasformazione elettrica, altre hanno già completato un processo di diversificazione. Rimane tuttavia il problema della mancanza di un OEM nazionale e della prevalenza di imprese estere nella subfornitura di primo livello. Il rischio di ridimensionamento dell’attività di ricerca e sviluppo e la debolezza nei settori complementari – quali elettronica, digitale, software, che abbiamo visto assumere un ruolo fondamentale per la competitività – getta tuttavia un’ombra sul futuro dell’industria italiana.

Il problema è come ridurre i rischi insiti nel modello economico tedesco ed europeo. La risposta europea si è giocata su due piani: all’interno si è superata l’ideologia del mercato, riscoprendo la politica industriale, sul piano internazionale si è abbandonato il dogma del free trade. Mentre si promuovono iniziative volte a creare alleanze fra le imprese europee in settori cruciali per le transizioni verde e digitale e si liberalizzano gli aiuti di Stato, Bruxelles sta valutando l’introduzione di misure di protezione dalle importazioni cinesi, per esempio pannelli solari e veicoli elettrici, e finanche lo screening degli investimenti diretti esteri. Nel frattempo ci si affanna a rassicurare che non si intende mettere in discussione il libero commercio: nel linguaggio della Commissione europea si persegue una «Open Strategy Autonomy», si vogliono cioè assicurare catene di fornitura e sovranità tecnologica in un’economia aperta.

Quali sono i rischi di questo nuovo approccio? Da un lato la politica industriale europea, sebbene preoccupata del ritardo accumulato e decisa a favorire gli investimenti necessari per colmarlo, lascia agli Stati il compito di finanziare la transizione e alle imprese la scelta della direzione del cambiamento. Manca cioè sia un fondo sovrano europeo per finanziare un’impegnativa agenda di politica industriale comune, perché fortemente avversato dai paesi europei «frugali», sia un orientamento e un coordinamento sugli obiettivi verso cui si intende procedere. Manca infine una considerazione dei conflitti di interessi che possono ostacolare il raggiungimento di obiettivi comuni. Nel caso dell’imposizione di tariffe all’importazione, per esempio, oltre al rischio di ritorsioni che possono penalizzare in modo diverso settori e regioni, viene sottaciuta la possibilità che la protezione del mercato interno possa distorcere la concorrenza all’interno, cosa probabile se, per esempio, incentiva l’afflusso di investimenti esteri diretti in prevalenza verso i paesi a basso costo o in grado di offrire sussidi generosi (come dimostrano i progetti cinesi di installazione di impianti concentrati nei paesi dell’Est). Una distorsione della concorrenza interna resa più probabile e dannosa dalla liberalizzazione degli aiuti di Stato, che tende a favorire i paesi con minori problemi di bilancio. Il conflitto di interessi fra protezione del mercato interno e difesa della presenza sul mercato estero per le imprese fortemente internazionalizzate, inoltre, influenza il dibattito sulle politiche a Bruxelles. Per esempio, l’introduzione di dazi sulle importazioni di veicoli cinesi, proposta dalla Commissione europea e sostenuta dalla Francia, non è stata accolta favorevolmente da Berlino, che teme ripercussioni negative sulle relazioni commerciali sino-tedesche. Quindi, sebbene sia chiara la necessità di una governance a livello europeo, questa dovrà gestire forti conflitti di interesse economici e sociali tra paesi e all’interno dei paesi.

Mentre la precedente politica di non interferenza con il mercato, in ossequio al principio che la miglior politica industriale è quella che non c’è, poteva giocare sulla finzione di neutralità e non discriminazione dell’operare del mercato, e gli esiti potevano essere attribuiti all’inesorabilità delle leggi economiche, la nuova politica industriale rende palesi le scelte fatte, gli interessi che vengono favoriti e la conseguente distribuzione di costi e benefici. Se dunque la nuova politica industriale non si pone l’obiettivo di non lasciare indietro nessuno, di ridurre gli squilibri fra le regioni, i paesi e i cittadini europei, rischia di minare irrimediabilmente la coesione interna e rallentare ulteriormente il processo di sviluppo.

NOTE

Calabrese, G.G. (a cura di), 2024, Osservatorio sulle trasformazioni dell’ecosistema automotive italiano 2023, Edizioni Cà Foscari, https://edizionicafoscari.unive.it/en/edizioni4/libri/978-88-6969-792-0/

Celi, G., Ginzburg, A., Guarascio, D. e Simonazzi, A., 2020, Una unione divisiva, il Mulino, Bologna.

De Quant, S., Tordoir, S., & Vallée, S., 2024. Caught in Geopolitical Fragmentation: How to De-risk Germany’s Economic Model, Working Paper n. 02/2024.

Deutsche Bundesbank, 2024, “Risks facing Germany as a result of its economic ties with China”, Monthly Report, January.

Guarascio, D., Reljic, J., Cucignatto, G., Celi, G., e Simonazzi, A., 2023, Between a rock and a hard place. Long-term drivers of EU structural vulnerability, Working Papers in Public Economics, n. 237, Università La Sapienza di Roma, Dipartimento di Economia e Diritto.

Matthes, J., 2023, Entwicklung des Konkurrenzdrucks durch China auf dem EU-Markt: Update einer Vorläuferstudie [Evoluzione della pressione competitiva della Cina sul mercato UE], IW-Report n. 39/2023.

Nilsson, P. (2024), “German car parts suppliers plan job cuts amid costly EV transition”, The Financial Times, 18 January, https://www.ft.com/content/40585c6c-741c-4450-8f06-8d367839594c

Sandbu, M, 2022, “Europe is learning that you can’t separate trade and politics”, The Financial Times, 6th November 2022, https://www.ft.com/content/a1b97de4-b366-4a0e-aa58-93a6b6fa8b2a

Wang, H. e Hu, C. , 2024, The future of the automobile industry. China perspective, presentato al convegno ‘Mobilità sostenibile al lavoro’, Alleanza Clima Lavoro, Torino 25-26 gennaio 2024.

*Annamaria Simonazzi è stata professore ordinario di Economia politica presso l’Università La Sapienza di Roma. È presidente della Fondazione Giacomo Brodolini, direttrice responsabile di Economia & Lavoro e membro della redazione della rivista web www.inGenere.it.

Una prima versione di questo saggio è pubblicata nel numero nel n. 1/24 della Rivista delle Politiche Sociali.