Dopo la crisi del 2008 Stati Uniti, Europa e Italia hanno realizzato politiche contrapposte, che hanno accentuato la divergenza tra le economie. Negli Usa con una forte natura espansiva, mentre in Europa le misure restrittive hanno prolungato la crisi.

La divergenza nell’andamento macroeconomico di Stati Uniti, Europa e Italia analizzata in un precedente articolo (“Stati Uniti, Europa, Italia: un decennio di divergenza”), è spiegata da fattori quali la distribuzione del reddito e la competitività dei sistemi produttivi, insieme alle politiche fiscali e monetarie adottate.

La politica fiscale

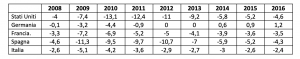

Le politiche fiscali seguite negli Stati Uniti e in Europa possono essere confrontate a partire dai saldi annuali di bilancio. Nel periodo di crisi più profonda, dal 2009 al 2011, il disavanzo del “general government” negli Stati Uniti è salito dal 4 al 13%, per mantenersi a livello elevato anche nel 2012. È poi diminuito progressivamente fino al 2016, quando il tasso di crescita dell’economia americana è stato in media superiore al 2%. Nell’area euro la crisi ha determinato un più contenuto ampliamento del disavanzo. Da un sostanziale pareggio nel 2007, il disavanzo è salito al 6% nel biennio 2009-10 ed è diminuito di un punto nel biennio 2011-13, anni di stagnazione dell’area nel suo complesso. Il riequilibrio dei conti pubblici è poi proseguito, in un contesto di moderata crescita fino al 2016, quando il disavanzo si è fissato all’1,4%.

Tab.1: Saldi di bilancio in % del Pil

Fonte: Banca d’Italia, statistiche di finanza pubblica nei paesi dell’Unione europea.

Tab.2: Debito pubblico in % del Pil

Fonte: cit.

Vediamo i maggiori paesi dell’area euro. Nel 2010 si andava dal -4% della Germania, al -7% della Francia, al -10% della Spagna e al -4% dell’Italia. Gli anni successiva hanno visto una generalizzata riduzione dei disavanzi: nel 2016 l’Italia registrava un indebitamento netto del 2,4, mentre la Germania, che aveva sfruttato la crescita indotta da consumi interni e da esportazioni nette, aveva un saldo attivo. Il disavanzo di Francia e Spagna era al contrario relativamente elevato.

L’evoluzione della finanza pubblica può essere letta anche in termini di accumulazione del debito pubblico rapportato al prodotto interno. Negli Stati Uniti il debito pubblico è salito di 33 punti, da 73 a 106. Nell’area euro all’aumento di 20 punti (da 70 a 90) dal 2008 al 2016 hanno contribuito la Germania per 8 punti del suo prodotto, la Francia per 30 punti, la Spagna per 60 punti e l’Italia per 26 punti.

La politica fiscale negli Stati Uniti

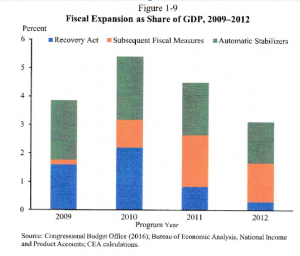

I saldi sono il risultato sia delle azioni discrezionali delle autorità di politica economica, sia degli effetti di stabilizzazione automatica. Negli Stati Uniti le azioni discrezionali di politica fiscale sono state assai robuste nel 2009 e nel 2010 (Fig. 1).

Fig. 1

Nel 2009 è stato approvato l’American Recovery and Reinvestment Act (ARRA), definito nell’Economic Report of the President del 2017 “the largest countercyclical fiscal action in history: tax cuts and increase in government spending equivalent to 2% of gross domestic product in 2009 and 2,25 in 2010” (pag.51). Le azioni discrezionali hanno continuato ad operare nei due anni successivi, ma in una dimensione molto più contenuta. Sempre secondo la valutazione del Report, le condizioni dell’economia mutarono radicalmente nel corso del 2009 anche per effetto di questo provvedimento, oltre che per le azioni di politica monetaria di cui diremo dopo.

Nel quadriennio 2009-2012 in senso anticiclico operarono anche gli stabilizzatori automatici, che nel 2009 e 2010 influirono sul disavanzo annuale in misura marginalmente superiore agli interventi discrezionali (il disavanzo crebbe, come abbiamo già osservato di 7 punti in termini di prodotto interno dal 2008 al 2012). Qui basti ricordare che le “personal current taxes” si ridussero di 300 miliardi (da 1,6 a 1,3 miliardi) dal 2008 al 2010, per poi tornare ai livelli pre crisi con la ripresa dell’economia a partire dal 2011. Analogamente, i “government social benefits to persons”, pari a 1900 miliardi nel 2008, raggiunsero i 2300 miliardi nel 2010 e continuarono ad aumentare negli anni successivi.

Il ruolo di sostegno all’economia si ridusse negli anni successivi al 2012 per la contrapposizione che si manifestò al Congresso fra la maggioranza repubblicana (che si oppose sistematicamente a ogni intervento di aumento delle spese) e l’amministrazione democratica. Nel Report del 2015 si legge che “fiscal support raised the level of output during and after 2009, but the reduction in the deficit has acted as a drag in growth rates especially in 2013. The declining deficit in 2014 largely reflected an increase in tax collections from growing incomes” (pag.47).

La politica fiscale nell’area Euro

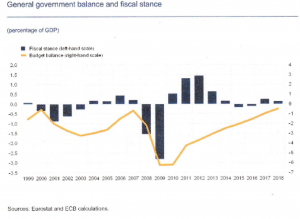

Un’efficace sintesi della politica fiscale nell’area euro è data da due grafici tratti dai Rapporti annuali della Banca Centrale Europea del 2015. Nel primo è rappresentato l’andamento del saldo di bilancio dell’area euro (Fig. 2). Alla forte caduta nel biennio 2008-09 è seguita una progressiva riduzione del disavanzo fino al sostanziale annullamento nel 2018. Lo stimolo fiscale (misurato dall’avanzo primario corretto per gli effetti del ciclo) è stato anticiclico negli anni di scoppio della crisi prima di assumere segno restrittivo dal 2009 al 2012 (per importi sempre inferiore all’1,5 del prodotto interno), per essere poi neutrale negli ultimi anni.

Fig. 2

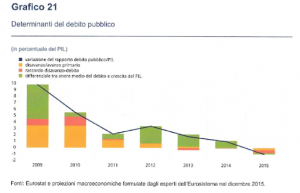

Il secondo grafico (Fig. 3) suddivide le variazioni del debito pubblico in termini di prodotto interno fra le determinanti. Nel 2009 la variazione di quasi 10 punti era dovuta per metà alla differenza fra tasso di crescita (fortemente negativo) e costo medio del debito. Il disavanzo primario contribuì per circa un terzo (3 punti). Nel 2010 l’aumento, molto minore rispetto all’anno precedente, è stato determinato dal disavanzo primario (allo stesso livello dell’anni precedente), mentre la differenza fra tasso di crescita e costo medio del debito ha giocato un ruolo marginale.

Fig. 3

Negli anni successivi, fino la 2015, gli incrementi del rapporto sono stati molto più contenuti: il disavanzo primario, anche negli anni di stagnazione-recessione 2011-2012, si è contratto, mentre è tornato ad avere rilievo la differenza fra onere medio e tasso di crescita (questa volta per l’aumento del primo). Nel 2015, con un tasso di crescita dell’area dell’1,5%, il rapporto debito-prodotto è diminuito.

Nella vicenda dell’area euro deve essere sottolineato che anche negli anni di assoluta stagnazione del prodotto interno, dopo la caduta del 2009, è stata perseguita una politica di continua riduzione del disavanzo complessivo o di incremento dell’avanzo primario. Tutto ciò in coerenza con la visione della Banca Centrale Europea, che attribuiva allora priorità al riequilibrio dei conti pubblici, anche prescindendo dalla più generale situazione macroeconomica.

Nel 2008 si sottolineava l’importanza della sostenibilità delle finanze pubbliche, affermando che si doveva salvaguardare l’integrità dei conti pubblici con la piena applicazione delle regole del Patto di Stabilità e Crescita (p.85). Nel 2009, nel pieno di una rilevante crisi, si sosteneva che, malgrado l’incertezza riguardo al peso degli effetti ciclici e di quelli strutturali sull’evoluzione dei bilanci pubblici, tutti i paesi avevano l’esigenza di procedere a un sostanziale risanamento fiscale che garantisse la sostenibilità delle finanze pubbliche, aggiungendo che il risanamento doveva necessariamente concentrarsi sul lato della spesa (pp. 82 e 87). Nel 2011 la BCE prendeva comunque atto degli impegni dei vari governi di raggiungere i rispettivi obiettivi di bilancio (p.15). Nel 2012 si sosteneva che la situazione sarebbe rimasta fragile finché non sarebbero state risolte le cause di fondo, fra le quali si citava la sostenibilità del debito pubblico e la competitività delle economie (quando l’area si avviava a realizzare un rilevante saldo attivo nei conti con l’estero) (p.16). Si scriveva con soddisfazione che malgrado le difficoltà, rappresentate sostanzialmente dalla stagnazione economica, il disavanzo pubblico aggregato era sceso di quasi un punto (p.68). Nel 2014, ormai riassorbito lo squilibrio indotto dalla crisi del 2008, si ribadiva che il risanamento delle finanze pubbliche doveva perdurare nel medio periodo (p.80), come in effetti è avvenuto. Tutte le citazioni sono tratte dalla relazione annuale della Banca Centrale Europea.

Le scelte di politica fiscale in Europa erano ovviamente oggetto di osservazione critica da parte del governo americano, che seguiva una politica antitetica. In una tabella dell’Economic Report del 2010 (p.98) erano quantificate le dimensioni dello stimolo fiscale nei paesi del G-20 (l’Italia era all’ultimo posto con lo 0,1% del pil). Nel 2012 si sottolineava poi che la ripresa economica era fallita in Europa a causa delle politiche di austerità (p.28 e 210). Paragonando poi le performance dei maggiori paesi il Report del 2014 sottolineava che “among the 12 Countries that experienced a systemic financial crisis in 07-08 US is one of two in which output per working age population has returned to pre crisis level” (p.26).

Le scelte di politica fiscale in Europa possono poi essere adeguatamente interpretate se inserite in un quadro ideologico e culturale, come fanno in un brillante articolo H.Farrell e J.Quiggin (Consensus, Dissensus and Economic Ideas: The Rise and Fall of Keynesianism During the Economic Crisis). La crisi finanziaria del 2008, rapidamente trasformatasi in una forte caduta dei livelli di attività, provocò nel 2009 notevoli conseguenze all’interno del mondo accademico e di alcune istituzioni internazionali, come il Fondo Monetario Internazionale. Si assistette a una ripresa delle tematiche keynesiane, totalmente dimenticate negli anni precedenti, e alla loro accettazione da parte dei governi degli Stati Uniti e del Regno Unito, come testimoniato in particolare dai provvedimenti varati dall’amministrazione Obama. In altri termini, si riconobbe che alla crisi si doveva e poteva rispondere con uno stimolo fiscale di rilevanti dimensioni che compensasse il crollo della domanda privata.

Per garantirne l’efficacia, lo stimolo fiscale doveva essere attuato da tutti i paesi economicamente più importanti, ivi compresa l’area euro. Tuttavia, si manifestarono già nella fase d’impostazione delle politiche di sostegno le reticenze, in particolare, delle più importanti forze politiche tedesche. Questo atteggiamento tedesco è testimoniato dal fatto che nel dicembre 2008 il ministro delle finanze tedesco Steinbruk parlasse di “crass keynesianism” a proposito delle proposte che si venivano delineando; sulla stesa linea la cancelliera Merkel in un discorso, sempre del dicembre 2008, invitava tutti i paesi a seguire il principio fatto proprio dalla tipica casalinga del Baden-Wurttenberg, in base al quale non si doveva vivere al di sopra dei propri mezzi, e quindi non ci si doveva indebitare (p.29). Solo dopo molti contrasti e dopo le misure espansive adottate negli Stati Uniti, uno stimolo fiscale dell’ordine dell’1% fu varato in Europa.

L’accumulazione del debito pubblico e le prime manifestazioni di crisi finanziarie in alcuni paesi europei fecero rapidamente svanire l’apparente consenso che aveva portato all’adozione di politiche keynesiane anche in Europa. Fallì nel 2010 un tentativo di rinnovo coordinato di politiche di sostengo per l’opposizione della Germania e per l’atteggiamento ormai palesemente ostile della Banca Centrale Europea, con il suo continuo riferimento alla necessità di riequilibrare i conti pubblici, anche alla luce della crisi finanziaria della Grecia.

L’articolo di Farrell e Quiggin fa riferimento alla breve stagione keynesiana del 2009, che consentì di assorbire gli effetti reali della crisi finanziaria del 2008, e al successivo rifiuto delle politiche fiscali espansive, che continuarono negli Stati Uniti, sia pure in misura più limitata, con effetti complessivamente positivi. In Europa, al contrario, assunsero un ruolo centrale le politiche di austerità applicate all’intervento pubblico, anche se in misura diversa nei singoli paesi. Gli anni 2013-2016 contrassegnarono un periodo di ripresa senza alcun ausilio particolare delle politiche fiscali. Il tasso di crescita è stato apprezzabile negli Stati Uniti (grazie soprattutto alla dinamica dei consumi privati); la ripresa è stata più modesta in Europa, dove ha avuto un ruolo centrale il forte miglioramento dei conti con l’estero, di cui ha peraltro beneficiato in modo particolare un solo paese (la Germania).

La politica monetaria

Sia l’andamento macroeconomico, sia gli effetti della politica fiscale sono stati influenzati dalle scelte di politica monetaria. Una descrizione sintetica della politica monetaria attuata negli Stati Uniti e in Europa dal 2008 al 2016 è contenuta nelle successive tabelle, dove sono riportate alcune voci dei bilanci delle due istituzioni fondamentali, Federal Reserve ed Eurosistema.

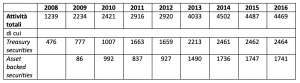

Tab.3: Attività della Federal Reserve

Fonte. Board of the Federal Reserve, assets and Liabilities.

Fonte. Board of the Federal Reserve, assets and Liabilities.

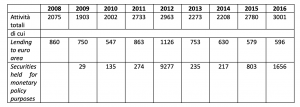

Tab.4: Attività dell’Eurosistema Fonte: European Central Bank, Consolidated Balance Sheet of the Eurosystem, vari anni.

Fonte: European Central Bank, Consolidated Balance Sheet of the Eurosystem, vari anni.

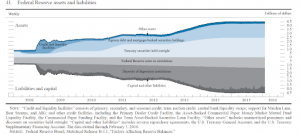

Nel 2007 le attività della Federal Reserve (Fed) ammontavano a 89 miliardi di dollari, per larga parte costituite da Treasury Securities. Nel 2010, dopo che nel biennio precedente la Fed aveva garantito l’operatività delle banche con le normali operazioni di finanziamento, l’attivo era quasi triplicato, 2400 miliardi: vi concorrevano ancora titoli pubblici per 1000 miliardi e per un importo equivalente “asset backed securities” (Abs); obbligazioni garantite acquistate dalla Fed per stabilizzare il sistema finanziario duramente colpito dalla crisi dei subprime. Il sostegno della Fed al sistema economico e finanziario americano è continuato negli anni successivi a ritmi sostenuti. Nel 2016 le attività iscritte a bilancio ammontavano a quasi 4500 miliardi (un incremento di cinque volte rispetto al 2007); le Treasury Securities raggiungevano 2500 miliardi e le abs 1700 miliardi. Non a caso gli Economic Reports, a cui abbiamo fatto riferimento in precedenza, hanno ripetutamente sottolineato l’importanza della Fed nel processo di recupero dalla crisi del 2008, oltre che nel successivo periodo di crescita, sia attraverso interventi diretti sia con tassi di interesse calanti e comunque molto bassi. Qui preme in particolare sottolineare il ruolo che la Fed ha svolto nel finanziamento dei disavanzi annuali.

Fig. 4

Fig. 5

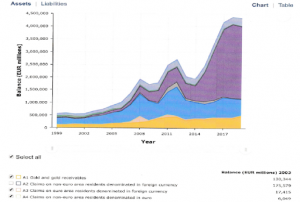

Fonte: European Central Bank, Annual Report.

Sostanzialmente diverso è stato invece il comportamento delle autorità europee. Per attività totali, pari nel 2007 a 1500 miliardi di euro (cui concorrevano oro e depositi presso istituzioni internazionali, oltre a voci minori), i prestiti alle istituzioni bancarie ammontavano a 650 miliardi. Questa voce di bilancio ha oscillato negli anni successivi fra un minimo di 550 e un massimo di 1100, per poi stabilizzarsi dal 2013 intorno ai 600 miliardi. Queste oscillazioni furono essenzialmente determinate dall’esigenza, da un lato, di garantire la funzionalità dei mercati, in quegli anni spesso compromessa dalle numerose crisi del debito sovrano, sia dal timore, sempre presente nelle valutazioni della Banca Centrale Europea, di evitare l’innesco di processi inflazionistici (peraltro difficilmente ipotizzabili in periodi di recessione o stagnazione). In questo quadro di estrema cautela si collocano gli aumenti dei tassi di interesse nella prima metà del 2011, una scelta di politica economica particolarmente discutibile. Gli acquisti di titoli pubblici per fini di politica monetaria sono sempre stati contenuti fino al 2014 (la consistenza è stata in media pari a 250 miliardi) e comunque sempre associati a operazioni di sterilizzazione, che compensavano la creazione di liquidità connessa all’acquisto dei titoli pubblici.

Dopo l’arrivo di Mario Draghi al vertice della BCE l’impostazione di politica monetaria è progressivamente mutata, con una svolta a partire dal 2015, quando è stato avviato un articolato acquisto di titoli pubblici e privati, il ‘Quantitative easing’: le attività acquistate a questo titolo sono salite da 300 miliardi nel 2015 a 2660 miliardi nel marzo 2020 (European Central Bank-Eurosystem, Asset purchase programmes, marzo 2020). Pur essendo stati attivati diversi programmi di acquisto, la componente del tutto dominante è costituita dai titoli pubblici. Nel complesso sono stati destinati 2300 miliardi al Public Sector Purchase Program; la ripartizione degli acquisti fra i singoli stati ha rispettato il peso delle quote nazionali nel capitale della banca centrale (Germania 533, Francia 433, Italia 382). Tutto ciò naturalmente fino allo scoppio della seconda grande crisi del secolo nella primavera del 2020.

Alla base di questa radicale inversione dell’impostazione di politica monetaria della BCE nel 2015 stavano numerosi fattori sintetizzabili nella pericolosa frammentazione dei mercati nazionali con tassi divergenti e ripetuti fenomeni speculativi scarsamente giustificabili. L’instabilità finanziaria era poi associata a una situazione economica insoddisfacente, testimoniata nei documenti della banca da un tasso d’inflazione troppo basso, più che dal mediocre andamento macroeconomico di quegli anni. In un contesto istituzionale profondamente diverso, la politica monetaria dell’eurosistema si è avvicinata con notevole ritardo a quella che, con risultati positivi, era stata adottata negli Stati Uniti dallo scoppio della crisi.

Le sfide per le politiche economiche

Negli antichi manuali di Scienza delle Finanze una parte consistente era dedicata a “Finanza straordinaria e debito pubblico”. Era oggetto di discussione l’opportunità di ricorrere al debito a fronte di eventi eccezionali ed erano analizzate le diverse forme che il debito poteva assumere, dai buoni del tesoro ai prestiti irredimibili. Le circostanze eccezionali erano tipicamente associate a eventi straordinari quali le guerre. Lo stesso Keynes affrontò il problema in “How to pay for the war”. In Italia nel corso delle due guerre mondiali il problema del finanziamento appropriato dello sforzo bellico fu affrontato, attivando ad esempio nella seconda guerra mondiale il cosiddetto circuito dei capitali. Caratteristica comune a questi eventi eccezionali era la necessità di distogliere risorse reali dagli impegni civili per destinarli a quelli militari. Non si doveva certamente affrontare il problema della sottoutilizzazione delle risorse, ma quello di un’insufficienza della capacità produttiva. In questo senso, fra gli strumenti attivabili, l’emissione del debito da collocare in modo diffuso fra i cittadini era quello più agevolmente praticabile.

Nelle vicende economiche dell’ultimo secolo del mondo occidentale si sono invece manifestate circostanze, drammatiche dal punto di vista sociale, in cui il problema era esattamente l’opposto di quello tipico delle guerre: si sono manifestati crolli dei livelli di attività con la connessa formazione di enormi disavanzi pubblici, cui si doveva far fronte con l’attivazione o la creazione di strumenti finanziari anticiclici, che non deprimessero ulteriormente il livello di attività. È evidente che in queste circostanze l’emissione di titoli del debito pubblico assume un significato totalmente diverso, avendo eventualmente la funzione di mascherare il finanziamento monetario.

Gli esempi di crisi con queste caratteristiche possono essere facilmente ricordati: la Grande Depressione post 1929 e la profonda recessione del 2008. Si noti che nella ricerca di soluzione ai problemi reali, in queste come in altre circostanze, i governi devono affrontare problemi di instabilità dei mercati finanziari. Roosevelt riuscì a trovare spazio per incisive azioni di politica economica con la sospensione delle convertibilità del dollaro in oro, associata alla chiusura delle banche per un periodo non breve. Molto più sfumata e non univoca è l’interpretazione delle vicende seguite alla crisi del 2008. Gli Stati Uniti, certamente facilitati da un sistema monetario internazionale in cui il dollaro è egemone, hanno seguito con convinzione, anche se con qualche difficoltà interna, politiche sia monetarie sia fiscali molto espansive; le attività della Federal Reserve, come abbiamo visto, sono cresciute in modo mai verificatosi prima. Ma, oltre a sostenere al di là dei loro meriti molte non esemplari istituzioni finanziarie, le autorità di politica economica hanno largamente finanziato con base monetaria il disavanzo pubblico. Ad oggi non si sono manifestate conseguenze negative. È certo che un paese dotato di sovranità fiscale e monetaria è sempre in grado, ove lo voglia, di adottare provvedimenti finalizzati al riassorbimento dell’eccesso di liquidità.

Più incerta e dagli esiti sicuramente non entusiasmanti è stata la vicenda europea, esaminando l’area euro nel suo insieme. Visioni teoriche di dubbia validità, che attribuiscono di fatto la responsabilità di ogni squilibrio all’operatore pubblico, sovrapposte ad una realtà istituzionale nella migliore delle ipotesi incompiuta, se non frammentata, e di fatto subordinata agli interessi del paese di maggiori dimensioni, ha prodotto uno stato di permanente precarietà finanziaria. A questa instabilità strutturale si è fatto fronte con politiche, o con minacce di politiche, che hanno di fatto penalizzato la crescita economica e sociale di molti paesi. Si può anche ragionevolmente sostenere che la diffusa crescita del rapporto fra il debito pubblico e il prodotto interno è stato il risultato, più che di comportamenti dissennati delle classi politiche, di andamenti macroeconomici insoddisfacenti. Si aggiunga che negli ultimi anni i problemi sono stati, sotto certi aspetti, mascherati dal buon andamento delle esportazioni, trainate dalla crescita in via di ridimensionamento dei mercati asiatici.

La svolta di politica monetaria del 2015, certamente appropriata, è stata comunque tardiva e non è stata inserita in un nuovo, appropriato, quadro istituzionale. Il primo elemento di questo rinnovamento dovrebbe essere una significativa mutualizzazione dei debiti pubblici, premessa per la creazione di un mercato finanziario effettivamente unificato, come insegnano importanti esperienze storiche. In assenza di un’evoluzione istituzionale di questo tipo, ormai essenziale, continueranno a manifestarsi ricorrenti fenomeni di instabilità finanziaria con effetti negativi soprattutto per un paese come l’Italia, storicamente soggetto a pressioni speculative sul mercato dei capitali.

L’attenzione alle vicende del passato deve naturalmente essere il presupposto per interventi capaci di fronteggiare la crisi del Coronavirus, che sembra configurarsi in maniera più drammatica di quella del 2008. Il modello di politica economica dell’amministrazione Obama dovrà essere recuperato e approfondito anche in Europa. Si dovranno, da un lato, evitare inutili sollecitazioni a una discutibile ortodossia finanziaria con un uso flessibile della politica monetaria e, dall’altro, si dovrà impostare un’evoluzione istituzionale che consenta un’appropriata e coordinata gestione delle vicende economiche.