I Big Tech o Gafam (Google, Apple, Meta, Amazon e Microsoft) hanno introiti più ingenti del Pil di Stati come Svezia o Israele. Ma pagano poche tasse e nel 40% dei casi in paradisi fiscali. Ora però la partita passa dai malleabili G20 e Ocse alle Nazioni Unite.

Il tema della tassazione digitale ha conquistato la agenda politica internazionale da quando l’OCSE, nel maggio 2019, ha annunciato la approvazione di una roadmap per risolvere le sfide fiscali della transizione alla economia digitale. Già nel 2018 l’Unione Europea aveva messo a punto un set di regole per equilibrare una asimmetria fiscale dagli impatti economici assai negativi fra le aziende digitali, che pagavano una media del 9,5% di tasse, ed il business tradizionale, soggetto ad una tassazione del 23,2%. La questione è tornata in auge di recente con il negoziato sul cosiddetto Patto del Futuro concluso a settembre alla Assemblea Generale delle Nazioni Unite. Il Patto, carico di ambiziose aspirazioni, include anche la definizione di un Global Digital Compact 1che non elude il tema della tassazione.

Galeotto fu COVID-19

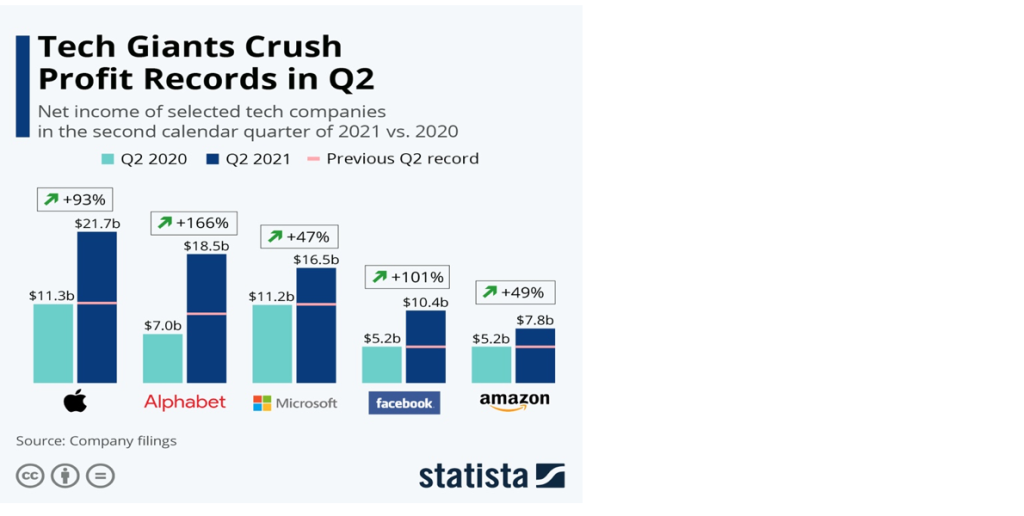

La necessità di tassare Big Tech si è imposta con ordine di priorità all’indomani della travolgente ondata di profitti che le multinazionali tecnologiche hanno registrato durante la crisi pandemica, nel preciso momento in cui la maggior parte degli Stati faceva i conti con i ruvidi contraccolpi della crisi economica globale scatenata dal virus, e con l’urgenza di recuperare nuove risorse finanziarie. La natura intrinsecamente transfrontaliera del business digitale ha inoltre sollecitato i governi nazionali e le entità sovranazionali come l’Unione Europea a discutere politiche e negoziare inquadramenti normativi, spinti dalla urgenza di adattarsi alla nuova era industriale digitale. In piena pandemia, nel giugno 2021, i paesi del G7 riuscirono a trovare l’unanimità sulla sovranità fiscale dei paesi mirata ad imporre una tassa globale di almeno il 15% per tutte le multinazionali, incluse quelle digitali, indipendentemente dalla loro ubicazione amministrativa. L’accordo, senza precedenti, pur nella assai modesta percentuale della tassazione in una prospettiva internazionale (il livello medio di tassazione delle imprese si aggira intorno al 25%), fu considerato dall’allora ministro delle Finanze britannico Rishi Sunak “una riforma finanziaria di portata sismica”; come tale fu confermato nell’ottobre 2021 dal G20 a presidenza italiana, con un consenso internazionale allargato anche ai maggiori paesi del Sud globale.

Ma tra dire e il fare c’è di mezzo il mare, recita l’adagio. Se da un lato la tassa globale si configura come un’occasione perduta dal punto di vista del recupero di risorse addizionali, e il rischio della soglia minima al 15% è che diventi la soglia massima a causa della pressione competitiva, dall’altro i recenti sviluppi della economia digitale hanno fatto emergere lacune cognitive, legislative e amministrative di un certo rilievo quando si tratta di immaginare la tassazione delle Big Tech. Con questa denominazione intendiamo le mega-industrie digitali del Nord globale – l’inarrivabile oligopolio cosiddetto GAFAM: Google/Alphabet, Apple, Facebook/Meta, Amazon e Microsoft – che hanno realizzato ricavi da capogiro durante la crisi pandemica. Questa insperata business opportunity ha permesso ai giganti tecnologici di introdurre nuovi paradigmi di relazioni umane e di operatività aziendali, a sostituzione di quelle bruscamente interrotte dal contagio, e di riconfigurare la pubblicità online, l’e-commerce e tutta la gamma degli scambi commerciali. In alcuni casi, i loro profitti hanno fatto impallidire il PIL degli Stati. Ad esempio, se paragonati al valore nominale del PIL dei singoli paesi, i 260 miliardi di ricavi accumulati da Amazon nel 2020 hanno fatto della multinazionale la quarantaduesima più grande economia del pianeta. Questa statistica, già impressionante se presa singolarmente, si fa alquanto minacciosa quando si vogliano considerare gli utili del gruppo GAFAM nel suo insieme. E’ stato calcolato che nel 2020 l’oligopolio GAFAM si sarebbe posizionato come diciottesima più grande economia del mondo, superando nazioni importanti come Polonia, Svezia, Irlanda, Israele 2.

Dopo una serie di risultati tutto sommato deludenti nel 2022, con il ritorno alla vita normale dopo i ricorrenti lockdown, i giganti del tech hanno ripreso la loro folle corsa nel 2023, più che raddoppiando i profitti ei registrando risultati storici nella seconda metà dell’anno. Dai dati presentati di Altindex.com, i ricavi combinati di Apple, Microsoft, Alphabet, Meta e Amazon nel 2023 hanno fatto un balzo del 107% rispetto all’anno precedente.

Sempre di più, le interazioni digitali si muovono a tutta velocità da un luogo all’altro, da un mezzo all’altro – con una crescita incontrollata delle piattaforme. Molto più che in altri settori imprenditoriali, la dimensione operativa e legale dei fornitori di servizi digitali è quasi sempre separata, nel senso che le aziende agiscono il loro business sui mercati stranieri con logiche transfrontaliere che non richiedono presenza fisica nei paesi in cui sono attive. Questa estrema intangibilità operativa permette alle multinazionali digitali di alimentare il business agilmente e a basso costo, ciò che contribuisce a giganteschi profitti esenti dalla applicazione delle tradizionali forme di tassazione.

Paradisi fiscali

Lo sviluppo della economia digitale ha anche esacerbato il problema della elusione fiscale globale da parte delle grandi compagnie tecnologiche. Nel 2021 l’OCSE stimava il buco finanziario dovuto all’elusione fiscale da parte del settore corporate tra 100 e 240 miliardi di dollari all’anno, una dispersione che colpisce soprattutto i paesi a basso reddito i quali – più delle economie avanzate – tendono a dipendere dalle tassazioni del settore privato. Dal canto suo la Independent Commission for the Reform of International Corporate Taxation (ICRICT)3 ha stimato che, nella realtà, un agghiacciante 40% dei profitti delle imprese multinazionali finisca nei paradisi fiscali. Le perdite dovute al selvaggio trasferimento dei profitti di impresa nei paradisi fiscali superano ogni anno, secondo il Fondo Monetario Internazionale (FMI), i 500 miliardi di dollari, 200 miliardi dei quali vengono sottratti all’erario dei paesi del Sud del mondo.

In questo scenario il concetto di esigere una tassa sulle compagnie tecnologiche ha cominciato a farsi strada. Una nuova tipologia di tassa ad hoc sul valore aggiunto (IVA) per le piattaforme tecnologiche, ovvero una imposta di bollo o una tassa sugli utili, una tassa e-commerce: il dibattito è aperto, tra tentativi e incertezze. Imporre forme di tassazioni sulle imprese transfrontaliere è del resto ormai una questione di interesse globale. I governi hanno cominciato a cooperare per definire misure fiscali che siano compatibili con il rapido sviluppo della rivoluzione tecnologica, ma il problema è che fanno una gran fatica ad imporre la propria sovranità sulle attività commerciali digitali. La disputa fra la Corte suprema del Brasile ed il tycoon Elon Musk, seppur risolta di recente, dà il senso plastico delle forze dei rapporti di potere in campo. Alcuni hanno adottato misure quali l’obbligo per le imprese di stabilire la propria sede nel paese, pena il rischio di vedersi bloccati i servizi, oppure una politica di fornitura di alternative nazionali ai servizi digitali. In altri casi hanno fatto ricorso ad una tassa digitale alle società tecnologiche transfrontaliere. La questione investe tanto i paesi industrializzati che quelli in via di sviluppo.

Tassare le fortune miliardarie dei giganti digitali per sortire dall’esercizio predatorio del potere di mercato che esibiscono senza freni inibitori, come abbiamo visto durante la pandemia, è in ultima analisi una scelta politica, non tecnica. Una scelta che riguarda peraltro le imprese multinazionali tout court, e non solo le tecnologiche. Promuovere serie politiche di tassazione dei mega-profitti ha un valore più che simbolico nel momento in cui il divario tra ricchi e poveri si allarga strutturalmente, con il 43,6% della popolazione mondiale costretta a vivere con meno di 6,85 dollari al giorno, secondo l’ultimo rapporto della Banca Mondiale. Tassare i ricchi è stata una delle decisioni prioritarie del G20 a presidenza brasiliana nel 2024, con una minimale del 2% sui patrimoni di 3.000 miliardari destinata a generare tra 200 e 250 miliardi di dollari all’anno, come si configura nella proposta elaborata per il G20 dall’economista Gabriel Zucman. Un passo nella giusta direzione, legittimamente enfatizzato dal presidente Lula, eppure largamente insufficiente.

Il vero cuore della questione rimanda alla necessità di superare le obsolete cornici normative in materia, che richiedono regole specifiche, e distinte, per le imprese digitali rispetto a quelle dell’economia tradizionale. La prima limitazione riguarda la regola di avere la presenza fisica in un dato paese, che non si applica al comparto Big Tech. La seconda è relativa alla capacità di valutazione fiscale degli “intangibili”, ovvero degli asset della conoscenza quali proprietà intellettuale, software e algoritmi, che contano enormemente nel valore delle imprese tecnologiche. La consuetudine strategica delle Big Tech è quella di collocare questi colossali asset finanziari – a partire dai diritti di proprietà intellettuale – nei paradisi fiscali (l’Irlanda, la gran favorita), con le sussidiarie che pagano alla casa madre le royalties per il “diritto d’uso”, in un gioco speculativo assai complicato, che non possiamo qui dettagliare. La stessa strategia dei Due Pilastri (Two-Pillar Solution) proposta dall’OCSE per affrontare le sfide della tassazione della economia digitale, e sottoscritta nel 2021 da 135 paesi, ha tutti i connotati di “un grande affare per ricchi” – per citare il dettagliato rapporto pubblicato congiuntamente da South Centre e IT for Change 4– nel senso che utilizza criteri non perfettamente appropriati all’industria digitale e promuove una tassazione minima al 15% piena di eccezioni, laddove invece la leva fiscale dovrebbe essere incrementata almeno al 25%. Così raccomandano gli economisti della Commissione Indipendente, già citata.

Il nuovo negoziato all’Onu

C’è però una buona notizia, che non possiamo né vogliamo assolutamente trascurare. Nel solco della pandemia e delle sue pedagogie, nel solco anche della invasione russa dell’Ucraina, il gruppo dei paesi africani a New York è riuscito miracolosamente a far passare alla fine del 2023 una risoluzione (Resolution 77/244) che conferisce all’ONU il mandato di un negoziato globale per una Tax Convention, un nuovo accordo internazionale vincolante mirato a costruire un sistema di tassazione globale basato su principi di giustizia, inclusione, equità. Giustizia, perché occorre risolvere quanto prima le storture prodotte negli ultimi decenni dalle istituzioni finanziarie internazionali, una per tutte la crisi strutturale del debito. Inclusione perché i paesi del Sud globale per la prima volta, in sede ONU, possono essere al tavolo del negoziato con piena titolarità, per presentare i molteplici meccanismi di sottrazione finanziaria cui sono sottoposti, non solo a cause delle elusioni o evasioni fiscali delle multinazionali. I termini del negoziato sono stati approvati a larga maggioranza ad agosto. Sembra finalmente arrivato il momento di sottrarre al G20 e all’OCSE – il multilateralismo dei ricchi – questo dibattito, per portarlo dentro la giurisdizione delle Nazioni Unite. Occorre sostenere questo tentativo, come fa larga parte della società civile internazionale, per mettere mano alla attuale globalizzazione che genera e stratifica disuguaglianze. Ne va della democrazia e della governance globale. Ne va, ancora una volta, della pace e della sostenibilità del pianeta.

Note:

1 https://www.un.org/techenvoy/global-digital-compact