Come ha ricordato il governatore della Banca d’Italia, l’Italia ha un forte debito pubblico, ma poco debito privato: nell’insieme ha una posizione più solida di altri paesi europei. Una mappa per non perdersi nel labirinto del debito, della finanza pubblica, delle politiche di bilancio.

Nelle Considerazioni finali del governatore della Banca d’Italia Ignazio Visco sul 2019, un passo è dedicato al confronto fra la situazione debitoria del nostro Paese e quella di altri Paesi dell’area euro. In particolare, nelle parole del governatore, “la posizione netta sull’estero dell’Italia ha raggiunto un sostanziale equilibrio”. “La ricchezza netta, reale e finanziaria delle famiglie italiani è elevata. Il debito delle famiglie è basso nel confronto internazionale ed è concentrato presso i nuclei con una maggiore capacità di sopportarne gli oneri“. “Nel complesso il debito era pari al 110 cento del Pil, oltre 50 punti in meno del valore medio dell’area dell’euro”.

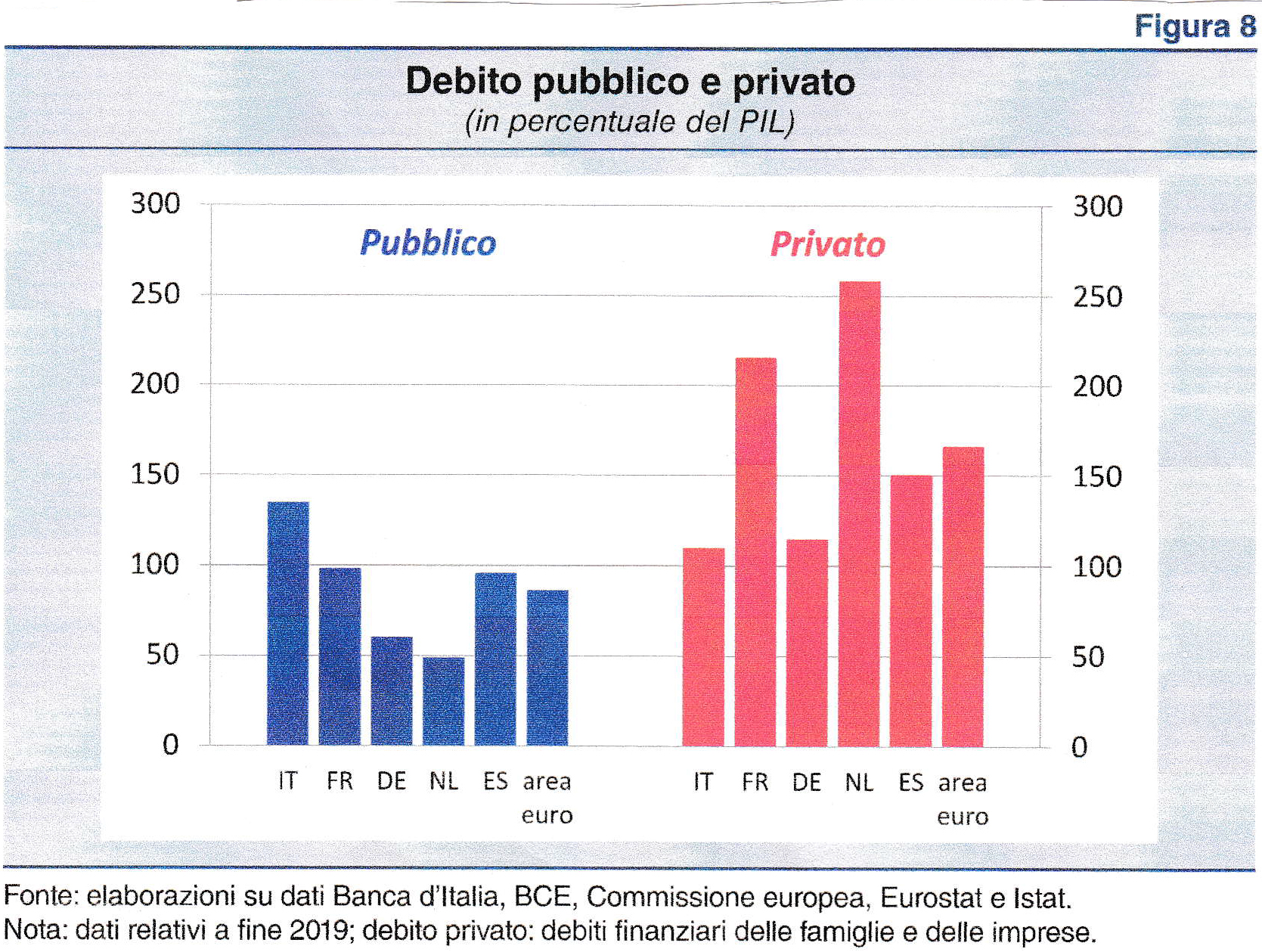

Nella figura qui sotto è rappresentato il debito pubblico e privato in percentuale del prodotto interno di vari Paesi. Il debito pubblico italiano è pari al 130 % del Pil, contro poco meno del 100 % di Francia e Spagna; è invece sensibilmente inferiore in Olanda e Germania (intorno al 50 %). Il quadro è radicalmente diverso se si esaminano i debiti finanziari delle famiglie e delle imprese. In Olanda si raggiunge lo straordinario livello del 250 %, in Francia il 200 %, il 150 % in Spagna; infine, Italia e Germania si collocano intorno al 100%.

Questi dati devono essere ulteriormente elaborati se si vuole ottenere una descrizione più precisa della situazione finanziaria dei diversi Paesi, e individuare le opzioni di politica economica e istituzionale appropriate.

E’ mia opinione, infatti, che le analisi correnti tutte concentrate sul rapporto debito pubblico prodotto interno non rappresentino in modo compiuto la situazione finanziaria o le prospettive economiche e finanziarie che possono derivarne. Proposte di riduzione del rapporto debito prodotto tutte concentrate su riduzioni della spesa pubblica e su aumenti delle imposte non possono che portare a un‘ulteriore compressione dei livelli di attività già fortemente penalizzati in questi anni e, se l’esperienza greca insegna qualcosa, a un probabile ulteriore aumento del rapporto debito prodotto. Il punto essenziale è che i titoli del debito pubblico sono solo una componente del complesso delle passività finanziarie di un paese e che per giudicare dello equilibrio o dello squilibrio di un sistema si deve tener conto dell’attuale assetto incompiuto dell’area euro, oltre che delle politiche economiche fin qui adottate.

i dati Eurostat, riferiti al 2018, confermano quelli elaborati da Banca d’Italia con ulteriori specificazioni. In termini assoluti il debito pubblico italiano è a livelli del tutto simili a quello francese (2300 miliardi), mentre quello tedesco è di 300 miliardi inferiore. II debito olandese in termini assoluti è di poco superiore ai 400 miliardi. In termini pro capite, il debito pubblico italiano si avvicina a 40 mila euro, contro i 34 mila della Francia, in altri paesi è di poco inferiore ai 25 mila euro. Il debito privato raggiunge invece il 270 % del prodotto interno nei Paesi Bassi, mentre in Italia e Germania è a 110. In termini di prodotto interno, la somma di debito pubblico e privato è superiore al 300% in Francia e Paesi Bassi, intorno al 250% in Italia e a 170 in Germania.

Il calcolo del debito complessivo, pubblico e privato, prima dei consolidamenti, mostra bene l’anomalia olandese con un debito di 144 mila euro pro-capite, seguito dalla Francia con 100 mila e i circa 70 mila di Italia e Germania. In altri termini i dati pro-capite ci pongono allo stesso livello dei tedeschi e al 50 % dei frugali olandesi.

Il debito privato può poi essere corretto con i consolidamenti interni ai due settori, famiglie e imprese non finanziarie. Ne risulta una forte riduzione rispetto gli altri paesi dell’indebitamento pro-capite solo in Francia. In tutti i paesi, con moderate variazioni, il debito privato si ripartisce in parti uguali fra famiglie e imprese non finanziarie, anche se per livelli complessivi molto differenziati, come è sottolineato anche dal governatore.

Attribuendo l’intero debito pubblico alle famiglie, possiamo avere una visione relativamente compiuta della situazione finanziaria delle famiglie europee. Il debito pro-capite pubblico e privato va dai 70.000 euro dei Paesi Bassi ai 46 mila della Germania e ai 40mila della Spagna. L’Italia supera di poco i 51 mila euro, mentre la Francia è intorno ai 55mila.

Si può anche calcolare anche il rapporto fra debito (pubblico e privato) e reddito pro-capite corretto per le parità dei poteri di acquisto. Il debito complessivo non compensato è intorno al 350 % in Francia e Paesi Bassi (l’Italia si colloca al 171 %). L’omogeneità nei livelli di Francia, Italia e Paesi Bassi si riscontra solo quando si considera la somma di debito pubblico complessivo e debito delle famiglie compensato in termini di reddito pro-capite: questi paesi hanno un debito di poco superiore al 170 % del reddito pro-capite ( solo la Germania si pone al 127 %).

Su questi dati conviene soffermarsi, cercando di capire dove si collocano i problemi e da dove possono derivare crisi finanziarie. Qui si deve ricordare che la crisi scatenatasi nel 2008 ha avuto origine negli Stati Uniti e in alcuni paesi europei (non in Italia) per effetto di un eccesso di indebitamento delle famiglie, oltre che da comportamenti anomali della generalità degli intermediari finanziari (in misura marginale nel nostro paese). La crisi è stata più o meno circoscritta con formidabili interventi pubblici di salvataggio di importanti istituti sia americani sia europei. Solo dal 2010 in Europa si è manifestata la cosiddetta crisi del debito sovrano, su cui ci soffermeremo poi.

Se problemi possono derivare anche dall’indebitamento privato, e con più alta probabilità in circostanze economiche fortemente avverse, appare certo che altri paesi sono oggi molto più esposti di quanto non sia l’Italia, dove, riprendendo ancora una volta le considerazioni finali, il debito privato, soprattutto delle famiglie, è molto contenuto.

Rimane il fatto incontrovertibile che il livello del debito pubblico nel nostro paese è particolarmente elevato, ma, prima di affermare che ci sono problemi di sostenibilità o che si debba ricercare la riduzione in termini di prodotto con politiche di austerità, sono necessarie ulteriori riflessioni, come è implicito nei dati prima esposti.

Per individuare l’origine della crisi del debito sovrano che ha minacciato e minaccia la costruzione europea e quindi anche le cause dell’alto livello del debito pubblico italiano, conviene soffermarsi sul concetto stesso di debito pubblico.

Il debito pubblico è un debito dell’intera comunità

Nell’attuale dibattito sui pericoli di un’eccessiva accumulazione di titoli del debito pubblico un punto su cui si può convenire è che il debito pubblico è una passività di un’intera comunità: in altri termini non è il debito di un’entità estratta, sia esso il Tesoro o le amministrazioni pubbliche, ma è debito di tutti i cittadini di un paese. Non è infrequente, infatti, che importanti commentatori scrivano che ogni cittadino italiano è gravato da un debito di qualche decina di migliaia di euro; è pure incontrovertibile che al pagamento degli interessi su questo debito si deve far fronte con le entrate correnti, a carico di tutti i cittadini, incassate dal Tesoro.

Al riconoscimento del fatto che il debito grava sulla comunità non fa seguito un’ulteriore elaborazione che attribuisce, sia pure in forma virtuale, almeno una parte di questo debito ai singoli cittadini. Partendo dal fatto che il debito pubblico a fine 2019, al netto delle attività, era pari a 2.329 miliardi, se riteniamo che il debito detenuto dalla banca centrale come corrispettivo della circolazione monetaria sia effettivamente non divisibile o non attribuibile ai singoli cittadini, l’onere effettivamente a carico della comunità sarebbe pari a circa 1.880 miliardi. Il debito pro-capite corrispondo a 31 mila euro. Per ogni cittadino con diritto di voto, circa 40 milioni, il debito pro-capite sale a 45.000 mila euro.

Supponiamo che con una ipotetica innovazione istituzionale questo ammontare sia effettivamente attribuito a ogni cittadino con la creazione di un’apposita istituzione incaricata, a nome e per conto di ogni cittadino, di gestire il rinnovo a scadenza dei questo debito e di riscuotere ogni anno dal Tesoro o dal governo quanto è necessario per pagare gli interessi sui titoli pubblici. Nulla cambierebbe rispetto alla situazione attuale per quanto riguarda il servizio del debito. Sarebbe solo resa evidente la situazione debitoria anche sotto questo profilo di ogni cittadino. Come abbiamo visto la ripartizione del debito porterebbe il debito pro- capite a un livello, comunque, sensibilmente inferiore a quello di altri paesi. Se poi si stabilisse che solo una quota, pari al 60 % nel rispetto dei criteri di Maastricht rimanesse indivisa, circa 960 miliardi (il 40 % di 2400) dovrebbe essere trasformati in debito individuare (circa 25 mila euro per cittadino contribuente o votante).

Stante che i titoli del debito pubblico sono solo una componente degli strumenti finanziari in circolazione, ci possiamo chiedere come si modificherà la posizione finanziari dei cittadini italiani. Le famiglie italiane hanno attività finanziarie pari a 4.400 miliardi e passività pari a 970; al netto 3.400 miliardi. Il che significa che, escludendo ogni forma di compensazione, l’attribuzione della quota del debito pubblico eccedente il 60 % del prodotto interno potrebbe trovare agevolmente spazio nel portafoglio medio del cittadino italiano. Ovviamente, non tutti potranno compensare la virtuale attribuzione di tioli con altre attività, ma comunque anche i poveri non vedranno modificata la loro posizione stante che il servizio debito è comunque assicurato dal sistema tributario nel suo complesso.

Rappresentazioni virtuali, come la precedente, sono per loro natura irrealistiche; ma è anche vero che rappresentazioni scorrette o parziali possono produrre seri danni alle realtà produttive e sociali., attraverso meccanismi di autorealizzazione delle aspettative sui mercati finanziari,

Le crisi del debito sovrano

Per strumenti finanziari di importo elevato è cruciale il problema del rinnovo dei titoli quando vengono a scadenza, anche se si deve sottolineare che, come i debiti pubblici, anche i debiti privati devono essere o rimborsati o rinnovati e che difficoltà insormonatbili possono sorgere in particolare nelle fasi di recessione.

Ci possiamo chiedere a questo riguardo da dove originino le crisi del debito sovrano, se dallo stock del debito in scadenza o accumulato (sia pure espresso in termini di prodotto) o da altre cause meno immediatamente quantificabili.

Una prima osservazione riguarda il fatto che la crisi del debito sovrano è un fenomeno che ha assunto caratteristiche specifiche nell’area euro coinvolgendo diversi paesi per cause diverse. In Grecia è stato il riflesso di una situazione di grande disordine finanziario. Per altri Paesi, come Irlanda e Spagna, è stata la conseguenza di una straordinaria debolezza del sistema bancario, da un lato dipendente dai finanziamenti esteri, dall’altro fortemente esposto verso settori, come l’immobiliare, non in grado di fronteggiare le scadenze.

Per l’Italia non sono individuabili cause specifiche, se si escludono valutazioni negative delle prospettive di stabilità finanziaria, essenzialmente riconducibili a uno stock elevato in termini di prodotto interno. Un elevato rapporto ha peraltro caratterizzato l’economia italiana, in assenza di inflazione, dai primi anni ’90 senza che si manifestassero fenomeni di instabilità quali si produssero nel 2010 e come si teme possano verificarsi per effetto della crisi del coronavirus.

I dati prima commentati indicano che la consistenza del debito pubblico in termini assoluti è in Italia, simile a quella della Francia e non lontana da quella della Germania, associata a una vita media di 7 anni, di nuovo assimilabile a quella dei due paesi maggiori dell’area euro. Questa configurazione del nostro debito pubblico indica che la pressione in termini di accesso che oggi, ma anche in passato, viene esercitata sui mercati finanziari non giustifica di per sé una particolare debolezza. Si può anche aggiungere che a fine 2019 la quota di debito pubblico italiano collocato all’estero era inferiore a quella di Francia e Germania.

Per intendere la portata e l’origine della crisi, sofferta in passato e temuta per il futuro, del debito pubblico italiano, è piuttosto opportuno rifarsi all’attuale assetto del sistema monetario europeo. Come viene ripetutamente sottolineato (nel maggio 2020 anche dall’Accademia dei Lincei), dopo la creazione dell’euro, l’approfondimento istituzionale dell’Unione europea si è sostanzialmente arrestato. Non è stato creato un significativo sistema fiscale sovranazionale e sono rimasti i debiti pubblici nazionali, pur denominati per larga parte in valuta comune. A ciò si aggiunga che la Banca centrale europea è limitata nella sua azione di controllo e di regolazione dei mercati finanziaria da uno statuto che riflette una sorta di sfiducia reciproca fra i paesi aderenti; solo dal 2015, con un’azione lontana dai comportamenti seguiti negli anni precedenti, gli interventi della Banca centrale europea hanno contribuito a un funzionamento non distorto da aspettative autorealizzantesi in mercati in cui pochi operatori influenzano sostanzialmente l’andamento dei corsi.

E’ stato sottolineato da Adam Tooze (Social Europe, 25 maggio 2020) che i mercati, in particolare quelli finanziari, sono caratterizzati da equilibri multipli, alcuni buoni ed altri cattivi, e che quindi non necessariamente il loro funzionamento non regolato porta a soluzioni appropriate. Elaborando il punto, Tooze scrive che a seguito della crisi del Coronavirus siamo destinati ad entrare in un futuro di alto debito. Devono quindi essere evitati gli errori del periodo 2010-2015, quando “the normal operation of European poliitcs was repeatedly disrupted and the economy of much of Europe plunged into prolonged recession, in a desperate struggle to stave off a sovereign debt crisis”. Tooze si chiede anche a chi ha giovato “this peculiar dysfunctional European management of the sovereign debt problem. It is tempting to conclude that investors and financial markets ruled the roost…. Relying on markets was a way to avoid hammering out and enforcing collective decisions.”

Nel saggio di Tooze si legga anche un accenno ai problemi italiani: “The economist Hans-Werner Sinn has made a career out of scaring the German public about TARGET2 balances. Italians see the same numbers as a record of capital flight and Germany’s exorbitant privilege. Almost a decade after, the Eurozone’s bailout fund, The European Stability Mechanismi, is still too toxic to touch”

Conviene ancora fare qualche cenno al funzionamento dei mercati dei capitali, dove i titoli di stato sono quotati, riflettendo ovviamente lo spread rispetto al bund tedesco, nell’ultimo biennio a rendimento negativo. Si aggiunga che questi titoli sono iscritti nei bilanci delle banche a prezzo di mercato, riflettendo nelle variazioni dei prezzi guadagni o perdite in conto capitale in mercati, come detto, caratterizzati da equilibri multipli in cui dominano gli intermediari. In Italia i titoli a medio e lungo termine emessi dalle amministrazioni centrali, esclusi i CCT, ammontavano a fine 2018 a 1851 miliardi. Le famiglie ne detenevano direttamente 138 miliardi (circa il 6 %) e il resto del mondo 571 miliardi (più del 30 %). La parte residua era collocata per 691 miliardi presso le istituzioni monetarie e finanziarie e per 300 miliardi presso imprese di assicurazioni e fondi pensione. Le famiglie, attivando depositi bancari o sottoscrivendo polizze o aderendo a fondi pensione, erano a fine 2018 i detentori ultimi dei tioli di debito pubblico. Rimane tuttavia il fatto che l’interposizione degli intermediari e l’istituzionalizzazione del risparmio rende molto più volatili i mercati dei titoli stato, a prescindere dai fondamentali economici. In un contesto in cui opera una banca centrle dotata di pieni poteri oscillazioni di origine speculativa possono essere controllate o regolate. Dove manca un‘autorità monetaria pienamente responsabile del funzionamento dei mercati le correnti speculativa hanno un ruolo centrale con effetti molto spesso indesiderabili.

Le cause dell’alto rapporto debito prodotto

Con riferimento al mostro paese deve infine essere affrontato il problema dell’alto rapporto debito prodotto, delle sue cause e delle modalità con cui può essere ottenuto un ridimensionamento. E’ ormai ampiamente noto che il rapporto debito pubblico prodotto cresce quando il saldo primario è negativo e quando il costo medio del debiti pubblico è superiore al tasso di crescita dell’economia.

Il saldo primario in Italia è stato sistematicamente positivo a partire dai primi anni’90: nella media del quadriennio 2015-2108 è stato pari all’1,5 %. Nell’area euro la Germani ha registrato negli stessi anni un avanzo superiore (2,5 %); al contrario, Spagna e Francia sono state in disavanzo in media intorno all’1 %. Se negli ultimi anni il rapporto debito prodotto non è diminuito, mantenendosi a livelli storicamente elevati, ciò non è quindi dovuto a un saldo primario fuori controllo. Analisi più dettagliate poi mostrano che sia il livello delle entrate, sia le spese pubbliche al netto degli interessi sono sostanzialmente allineate alla media europea. L’anomalia italiana si concentra nella spesa per interessi superiore di due punti alla media europea, per effetto sia delle dimensioni del debito pubblico sia il maggior costo medio del debito, come abbiamo già accennato. Se poi consideriamo l’indebitamento annuo complessivo l’Italia era nel 2018 a livelli inferiori di Francia e Spagna (2,2 contro 2,5) e assai lontana dalla Germania che registrava un attivo pari al 2,5 %.

Il secondo fattore che incide sulla dinamica del debito è costituito dalla relazione fra costo medio del debito pubblico e tasso di crescita dell’economia. In questi anni i tassi di interessi applicati alle emissioni del debito pubblico hanno seguito il calo generalizzato dei tassi di interessa (nel 2019 circa il 2 %), ma comunque superiori a quelli tedeschi sistematicamente negativi nell’ultimo periodo. A questi tassi all’emissione ha corrisposto un costo medio nominale dell’ordine del 2,5 per cento, data una spesa per interessi nel 2019 di 60 mila miliardi.

Se confrontiamo il costo medio del debito con la crescita praticamente nulla, in termini reali e nominali, del prodotto interno del nostro paese, individuiamo la causa fondamentale della mancata riduzione le rapporto debito prodotto.

Esaminate e scomposte le cause che incidono sulla dinamica del rapporto debito prodotto, ci dobbiamo chiedere quali sono le politiche che potrebbero portare all’auspicata riduzione delle dimensioni del debito pubblico in termini di prodotto interno.

Una prima linea di pensiero, molto presente e pubblicizzata al di là dei suoi meriti, suggerisce un’ulteriore espansione dell’avanzo primario. Questa tesi ha trovato un riferimento parateorico nella cosiddetta austerità espansiva, per la quale una riduzione del disavanzo avrebbe comportato un incremento della domanda interna per l’attesa di minori imposte in futuro, non più necessarie per la minore accumulazione di debito pubblico. Questa tesi ha trovato ulteriori articolazioni che tuttavia non ne correggono la sostanziale infondatezza.

Sul piano empirico si deve osservare che politiche fiscali restrittive, prima dei presunti effetti di lungo periodo, determinano una caduta del livello di attività, potendo portare di fatto a un incremento del rapporto debito prodotto, come è testimoniato dall’esperienza greca; sempre sul piano empirico le politiche fiscali espansive adottate dall’amministrazione americana dopo la crisi del 2008 hanno consentito sia un rapida recupero dopo la caduta del 2009, sia tassi di crescita apprezzabili, superiori a quelli europei dove dominavano le politiche di austerità.

Il secondo elemento su cui incidere per controllare la dinamica del rapporto debito prodotto pone l’attenzione sul funzionamento dei mercati finanziari. Per un paese come l’Italia inserito nell’incompiuta area euro, gli spazi di manovra sotto questo aspetto sono molto limitati. In prospettiva un efficace funzionamento dell’area euro richiederà, se la storia degli Stati Uniti insegna qualcosa, una sorta di mutualizzazione del debito a livello europeo al fine di evitare la divaricazione più o meno giustificata dei tassi di interesse sui titoli nazionali del debito pubblico.

L’ultimo elemento da considerare riguarda il tasso di crescita dell’economica, in buona misura allineato al ciclo internazionale, ma su cui assennate politiche economiche nazionali possono incidere, pur nel rispetto dei vincoli di parte corrente della bilancia dei pagamenti.

In Italia l’evoluzione economica recente è stata caratterizzata da alcuni elementi che spiegano il tasso di crescita del tutto insoddisfacente. E’stato osservato da altri che la domanda interna è stata distrutta, con evidenti effetti sul tasso di crescita. In particolare, i consumi interni sono stati segnati da una sostanziale invarianza da molti anni, come i consumi collettivi. Gli investimenti in questo contesto di stagnazione, se orientati al mercato interno, non potevano certamente espandersi a tassi sostenuti, né i vincoli di bilancio permettevano l’attivazione di grandi programmi da parte dell’operatore pubblico. L’unica componente della domanda che ha sostenuto il sistema sono state le esportazioni nette, che soprattutto dal 2012 hanno fatto registrare un forte avanzo commerciale, peraltro compensato da deflussi di capitali privati, che hanno alimentato il Target 2 (di cui abbiamo già detto). Alla base di questi andamenti stanno poi dinamiche retributive del tutto insoddisfacenti se paragonate a quelle medie europee. Possiamo citare ancor una volta la Banca d’Italia che ci dice che nell’ultimo quadriennio la dinamica salariale è stata sensibilmente inferiore a quella media europea. Dati Ocse ci dicono che il salario medio italiano era inferiore a prezzi correnti a quello del 2008, contro un aumento vicino al 10 % nei maggiori Paesi europei.

Da retribuzioni ferme e da consumi di conseguenza stagnanti non può che derivare una sostanziale stagnazione. Vale a questo riguardo una significativa descrizione di un sistema capitalistico fondato su imprese autonome, che credo debba essere attribuita a Carlo Marx: è interesse del singolo imprenditore pagare il meno possibile i propri dipendenti, ma è interesse dello stesso imprenditore che gli altri imprenditori paghino salari per quanto possibile elevati.

Conclusioni

Tornando alle Considerazioni finali del governatore, non si può non convenire che i dati relativi alla ricchezza finanziaria “mostrano uno iato tra le risorse e l’effettiva capacità di utilizzarle per tornare a una crescita sostenuta ed equilibrata, tale da riportare l’Italia ai livelli di benessere dai quali si è allontanata da oltre dieci anni”. Devono naturalmente essere superati molti ostacoli: invertendo l’ordine della nostra esposizione, queste nuove impostazioni di politica economica vanno dal ritorno a una distribuzione primaria equilibrata, al riconoscimento che i saldi di bilancio e il livello del debito sono, nella realtà italiana di finanza pubblica strutturalmente equilibrata, per larga parte dipendenti dalla più generale evoluzione macroeconomica (con la conseguenza che interventi specifici di contenimento di entrate e spese pubbliche hanno effetti perversi), alla necessità di completare il sistema finanziario europeo che non può essere terreno indisturbato di arbitraggi speculativi, al fatto che il quadro finanziario di un Paese deve essere interpretato in maniera comprensiva, evitando segmentazioni fuorvianti.