Stiamo uscendo da uno shock economico eccezionale, la pandemia, passando per un conflitto bellico in Europa, abbiamo l’opportunità del PNRR, con i suoi 270 miliardi di euro. Il ruolo delle banche sarà cruciale. Questi i temi in discussione al secondo incontro del ciclo Money 4 Nothing, mercoledì 30 marzo.

Il secondo incontro del ciclo Money for nothing

Tra pandemia e guerra, le banche sono un po’ uscite dai radar dei media.

Vigilati speciali degli ultimi quindici anni, capri espiatori di quasi ogni misfatto economico, grandi accusati per il fenomeno del credit crunch (razionamento del credito), gli istituti bancari hanno vissuto tre lustri insolitamente duri.

In Europa, più che in altre parti del mondo, la reazione alla Grande Crisi Finanziaria del 2008 si è manifestata in un forte appesantimento di ogni regolamentazione bancaria, nell’illusione che possano bastare norme più severe per evitare gli abusi verso i clienti, i cattivi comportamenti nella governance, una cultura finanziaria basata sull’assunzione di rischi eccessivi.

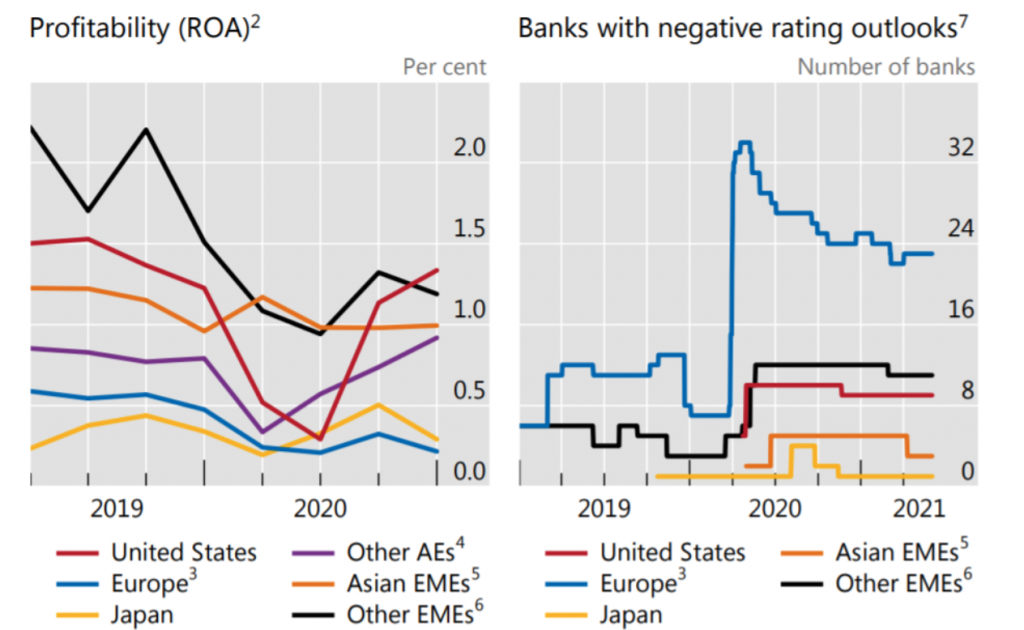

Il principale risultato di questo processo è stata la perdita quasi totale della componente imprenditoriale dell’attività bancaria, e le banche si son trasformate in super-burocrazie a bassa efficienza e scarsa agilità, dunque poco profittevoli. Nel vecchio continente, in particolare, ciò oggi mina la sostenibilità stessa del business bancario, come mostra bene questo grafico (fonte: Banca dei regolamenti internazionali).

Solo le nuove banche, quelle nate dentro o dopo tale quadro di regole, che hanno potuto disegnare il proprio assetto in modo proporzionato, soprattutto sfruttando nativamente le tecnologie digitali, riescono oggi a veleggiare verso profitti significativi.

Non ingannino i risultati di esercizio del 2021: tra moratorie sui crediti, con garanzia pubblica, che nascondono gli effetti sui bilanci della pandemia, e andamento straordinario – ma non replicabile – delle borse mondiali, c’è molto doping che non si riprodurrà nel futuro, già a partire dal 2022.

Piuttosto, desta preoccupazione l’assetto del mercato bancario che scaturisce dal combinato disposto di pioggia di regole e frequenza di periodiche crisi (finanziarie, pandemiche, ambientali, belliche), due fattori quasi avvitati l’un l’altro.

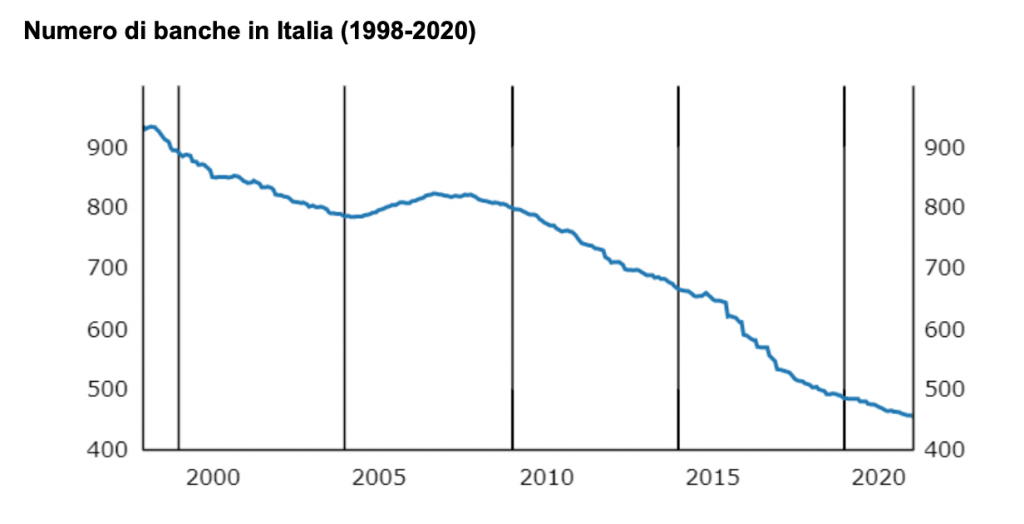

In Italia, il numero di istituti bancari è sceso dagli oltre novecento del 1998, ai circa quattrocento di fine 2020 (dati BCE).

Il grosso di questa riduzione – pari a circa il 50% in media – riguarda le banche cooperative, ridottesi del 70% come popolari e del 57% come banche di credito cooperativo, mentre le spa sono diminuite del 45% (fonte: Banca d’Italia).

Il caso delle banche cooperative merita un approfondimento: le 269 banche residue, infatti, sono composte per 21 da banche popolari e per 248 da Bcc. Ma queste ultime, come noto, a seguito della riforma del 2015, sono tutte afferenti tre soli gruppi bancari, che di fatto rispondono alla BCE per conto di tutte le Bcc.

A ben guardare, in termini di “centri di governo” bancario, pertanto, il numero complessivo di istituti risulta ridotto da 925 a 229 (-76%), e tra di esse quelle cooperative da 269 a 24 (-96%), con una mortificazione del livello di biodiversità interno al mercato che non ha pari in paesi comparabili al nostro per storia e rilevanza economica.

Collegato e conseguente a questo andamento, è quello degli sportelli e della loro presenza sul territorio.

Dopo la bolla degli anni seguenti la liberalizzazione del mercato, che ha portato il numero degli sportelli ad una crescita del 40%, si è registrata una forte flessione, con valori che sono addirittura scesi rispetto a vent’anni prima. Ma non è stato un semplice tornare indietro: gli sportelli sono rimasti aperti nei grandi centri ed hanno abbandonato la periferia e le aree interne, così a partire dal 2008 hanno progressivamente perso un presidio bancario 820 piccoli comuni, un calo del 14%. A fine 2020, sono 2.802 i comuni non serviti da banche, pari al 35% del totale.

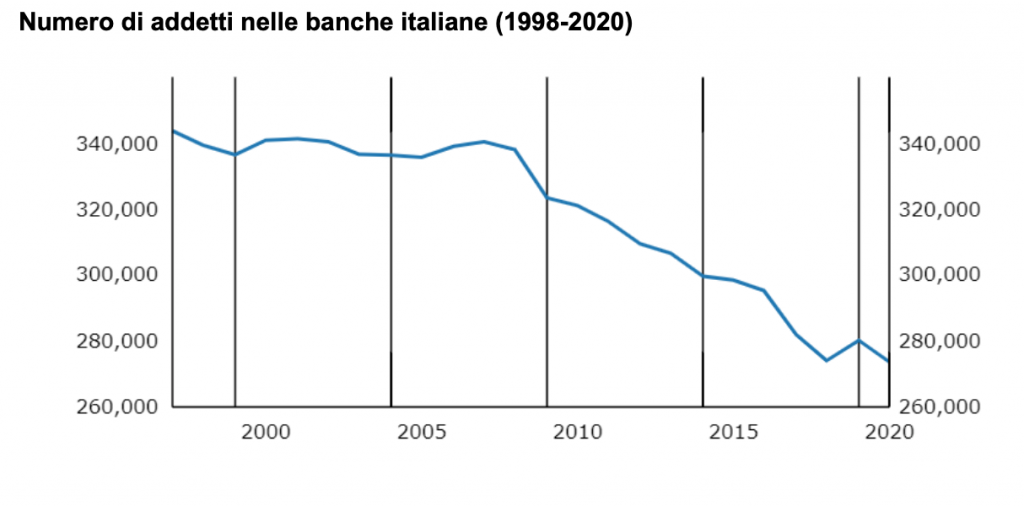

Questo restringimento del settore bancario risulta plastico anche guardando agli addetti, passati da 344 a 274 mila in ventitre anni (-20%), una tendenza destinata a continuare per effetto dei nuovi processi digitali e dei descritti assetti distributivi.

Stiamo uscendo da uno shock economico eccezionale, la pandemia, passando per un conflitto bellico in Europa, abbiamo l’opportunità straordinaria del PNRR, con i suoi 270 miliardi di euro. Il ruolo delle banche, con la loro capacità di trasmettere il denaro all’economia reale, sarà cruciale.

A questo punto, le ineludibili domande: questo sistema bancario è pronto ed adeguato a sostenere una vera ripresa del Paese? Cosa accadrà quando – prima o poi dovrà accadere – verranno meno i tanti fondi pubblici che oggi mascherano il credito deteriorato, in tutto circa 350 miliardi di euro, oltre il 20% del Pil (fonte: Banca d’Italia)? Deve preoccupare l’aumento della concentrazione del mercato bancario, in Italia +71% (fonte: BCE)? E la riduzione della componente cooperativa, che pure è stata così importante in passato per l’economia nazionale e le fasce più deboli della popolazione, sarà fattore di maggiore efficienza o genererà ancor più esclusione finanziaria?

Saranno questi i temi in discussione al secondo incontro del ciclo Money 4 Nothing, il prossimo mercoledì 30 marzo, organizzato da Impact Hub Roma, insieme ad AltrEconomia, Kritica economica, Sbilanciamoci!